Как получить кредит для развития малого бизнеса. Как получить займ на открытие бизнеса с нуля

Для того чтобы получить кредит на открытие малого бизнеса в России стоит приложить немало усилий. Положительное решение по выдаче кредита может быть принято банком в случае выполнения вами ряда условий.

В этой статье мы рассмотрим способы получения кредита для малого бизнеса и факторы, влияющие на решение банка кредитовать ваш бизнес.

На сегодняшний день существует два наиболее вероятных способа получить кредит на открытие малого бизнеса, а именно:

- кредит в банке;

- получение ссуды в Центре развития предпринимательства.

Как получить кредит на открытие малого бизнеса в банке?

Как уже упоминалось, для того, чтобы банк принял позитивное решение по кредиту для малого бизнеса, необходимо соблюдать некоторые условия и обратить внимание на важные факторы (которые характерны для большинства российских банков).

Самым важным моментом для любого банка является доказательство надежности и платежеспособности заемщика.

Условия предоставления банком кредита на открытие малого бизнеса:

- Продуманный и грамотно составленный бизнес-план.

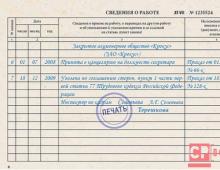

- Предоставление справки о доходах ФЛ по форме 2-НДФЛ или документов, удостоверяющих факт наличия денежных средств у заемщика.

- Отсутствие других кредитов (действующих).

- Поручительство юр. лица или физ. лица (которое не имеет задолженности по кредитам и владеет движимым и недвижимым имуществом).

В случае позитивного решения банка по выдаче кредита на открытие малого бизнеса заемщику под поручительством, поручитель также несет всю ответственность по кредиту.

Какие же факторы влияют на решение банка? На что обращают внимание кредитные эксперты?

Факторы, влияющие на выдачу кредита банком для малого бизнеса:

- оптимальный возраст заемщика — от 30 до 45 лет;

- наличие постоянной регистрации;

- семейное положение (предпочтение отдается людям, состоящим в браке);

- размер ежемесячных расходов (оплата жилья, обучения и прочее);

- наличие стационарного телефона у заемщика (рабочего или домашнего).

Перед тем, как вы пойдете в банк для получения кредита на открытие малого бизнеса, рекомендуем вам не забывать о том, что для банковской структуры кредитование нового бизнеса — это рискованное дело. Но не нужно отчаиваться.

Важным шагом к получению банковского кредита является грамотный и основательный бизнес-план.

Рассмотрим вопрос о том, как банки подходят к рассмотрению бизнес-планов своих заемщиков. Именно по составленному вами бизнес-плану банк оценивает такие факторы, как:

- рентабельность вашего нового бизнеса;

- рискованность проекта;

- возможности погашения кредита.

Анализ банком бизнес-плана заемщика

Перед тем, как вы пойдете получать кредит на открытие малого бизнеса, заранее тщательно продумайте ответы на вопросы, которые может задавать работник банка. Для этого стоит до мельчайших подробностей продумать бизнес-план.

Будет не лишним, если помимо текста в вашем бизнес-плане будут присутствовать иллюстрации к проекту. Это наглядное оформление бизнес-плана сможет сыграть положительную роль в принятии банком решения по кредиту.

Можете также предоставить пояснения к поэтапному развитию планируемого вами нового бизнеса. Обязательно четко представлять себе свой будущий бизнес в действии и очень внимательно проработать все пункты бизнес-плана.

Банк может посчитать ваш бизнес неперспективным или нерентабельным. В этом случае вы получите отказ в получении кредита для открытия малого бизнеса. В такой ситуации отчаиваться и критиковать сотрудников банка не стоит. Возможно, вы допустили какие-то серьезные просчеты в вашем бизнес-плане. Пересмотрите еще раз все пункты проекта более внимательно.

Есть также и вероятность того, что кредитный эксперт не смог разобраться в вашем планировании. Тогда вы можете встретиться с начальником банковского отделения лично и предоставить ему свой четко проработанный бизнес-план (с исправленными недочетами), и возможность получить кредит на открытие малого бизнеса в банке заметно возрастет.

Роль кредитной истории в получении кредита

Наличие открытых кредитов и задолженностей перед банком может сыграть отрицательную роль в принятии решения о кредитовании вашего бизнеса. Попросту говоря, в этом случае банк будет иметь серьезную причину для отказа в ссуде.

Что же делать человеку, который имеет банковский долг? Дадут ли ему кредит? Если у вас уже есть кредит, то необходимо предоставить объяснительное письмо с обоснованным указанием причин просрочек при погашении кредита.

На что обращают внимание сотрудники банка?

Очень желательно, чтобы у вас были свои личные средства на открытие малого бизнеса. Таким клиентам вероятнее всего банк даст положительный ответ по кредиту. Важным является и тот факт, чтобы доля капитала заемщика составляла не менее 25% от суммы, которая требуется для открытия нового бизнеса. Для банка наличие у предпринимателя собственных свободных средств — это гарантия того, что заемщик сумеет погасить кредит.

Кредитные эксперты банка много внимания уделяют внешности и поведению клиента. Желательно, чтобы человек был строго одет и вел себя прилично.

Немаловажно для менеджеров банка образование и специальность клиента. Все это влияет на оценку уровня кредитоспособности заемщика.

Банки, предоставляющие кредиты на открытие малого бизнеса

Мы подобрали список банков, которые выполняют кредитование открытия малого бизнеса:

- Банк Зенит;

- Балтинвестбанк;

- «Балтийский Банк»;

- Банк Москвы;

- «Возрождение»;

- ВТБ 24;

- Газпромбанк;

- Инвестиционный торговый банк;

- КМБ Банк;

- Первый Республиканский Банк;

- Русь-банк;

- Сбербанк;

- Ситибанк;

- Советский;

- Уралсиб.

Кредит на открытие малого бизнеса в Центрах развития предпринимательства

В случае если вы получили отказ в банке на кредитование малого бизнеса, у вас есть возможность попробовать получить ссуду в Центрах развития предпринимательства.

Такие центры сами являются заемщиками и имеют возможность распределять средства по своему желанию.

Вы можете воспользоваться услугами подобных центров. Но не забывайте о том, что такие организации устанавливают большую процентную ставку, по сравнению с банковскими структурами.

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта сайт посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос - обращайтесь . Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК - 74999385226. СПБ - 78124673429. Регионы - 78003502369 доб. 257

Аксиома коммерции - любой бизнес нуждается в финансовых вложениях. Особенно это актуально на начальном этапе деятельности. Для того чтобы заработать деньги на реализации бизнес-проекта, надо вначале их вложить в него. Крупные проекты требуют больших средств, небольшие - немного поменьше. Но избавиться от расходов в принципе в обычных условиях невозможно.

Хорошо, если у начинающего бизнесмена есть хотя бы немного денег. А если нет, существует несколько вариантов, откуда можно законно достать финансы. Один из них - получить в банке кредит для бизнеса. Условия его должны быть по сравнению с обычным смягчены. Иначе успешного начала проекта не видать. Но и тут возникают определенные тонкости и шероховатости.

Риски для сторон

Коммерческие банки дают кредит только под проценты. На общих условиях или льготных, но помимо самого кредита придется вернуть еще и набежавшие проценты. Если бизнес успешный, то такой финансовый заем, каким бы он ни был тяжелым, окупит себя. А если нет? Неудачливый коммерсант потеряет не только свое дело, но и имущество. А то и останется должником со всеми вытекающими юридическими последствиями.

Надо отметить, что и для банка выдача займа для развития коммерческого дела считается рискованной сделкой. Безусловной гарантии, что кредит новоявленного коммерсанта, полученный на создание малого бизнеса с нуля, будет возвращен, нет. В худшем случае, когда на горизонте появляется вариант разорения, неудачливый предприниматель может через некоторый срок (в основном месяц) объявить себя банкротом и отказать банку в возвращении полученных денежных ресурсов.

И все же, как получить кредит для бизнеса с нуля? Это не сложнее, чем получить обычный заем на обучение, улучшение жилищных условий, покупку автомобиля и так далее.

Обязательные условия

Несмотря на такие риски, кредит на льготных условиях для малого бизнеса медленно, но все же возобновляется. В том числе взять кредит для бизнеса с нуля есть возможность при соблюдении некоторых жестких условий. Впрочем, сверхтяжелых невыполнимых пунктов в контракте нет:

- Хорошая кредитная истории заемщика. Сложности с оплатой прошлых кредитов, непогашенные займы или невыполненные в срок платежи могут быть причиной отказа в выдаче ссуды.

- Профессиональный бизнес-план. Самоочевидная возможность скорого заработка, пусть небольшого, но устойчивого, заставит финансовых экспертов согласиться с заемщиком и выдать нужное решение.

- Наличие трудовой занятости, дающей дополнительный заработок. Твердый доход дает возможность успешно возвратить кредит, полученный на развитие малого бизнеса с нуля.

- Наличие личного имущества, которое можно заложить под кредит. Это серьезный залог обязательного возврата денежных средств.

- Наличие надежного поручителя.

- Существование стартового финансового капитала, составляющего примерно 25 % от необходимой суммы.

Существуют и другие обстоятельства в вопросе о том, для бизнеса с нуля. Стоит рассмотреть хотя бы часть из них.

Банки

Где взять кредит малому бизнесу с нуля, к какому банку обратиться? Надо понимать, что, во-первых, не все финансовые учреждения дают подобные кредиты, а во-вторых, требования и предложения банка различаются, и бизнесмену, понятно, хочется выбрать самый выгодный вариант.

Желающие организовать собственное дело россияне могут принять помощь ряда финансовых учреждений. Какие банки дают кредиты для бизнеса с нуля? Кредит малому бизнесу с нуля есть в нескольких банках Российская Федерации - подробнее о них далее.

ВТБ24

ВТБ24 предлагает наиболее выгодные ставки для юридических лиц, зарегистрированных в России, достаточно многообразные условия, в том числе кредиты для бизнеса для ИП. Подходы к ООО и ИП значительно различаются. Нередко для выдачи кредита требуется имущество как залог. Конкретные примеры:

- Экспресс-микро. Кредит дается в объеме от 30 000 до 600 000 рублей на период от 3 месяцев до 3 лет. Залоговое личное имущество при этом не требуется.

- Малая средства отпускаются под залог личного движимого или недвижимого имущества на период от 3 месяцев до 7 лет. Объем кредита при этом находится в рамках от 600 000 до 30 000 000 рублей.

- Под контракт. Выдавая такой кредит, банк в последующем имеет законное право на требования по суммам, проходящим по договору. Кредит выдается на период от 3 до 12 месяцев. Объем займа при этом варьируются от 150 000 до 6 000 000 рублей.

Сбербанк

Сбербанк выдает кредит на новый бизнес с нуля в рамках проекта «Бизнес-Старт». Дается финансирование по имеющемуся бизнес-проекту. Возможна и деятельность предпринимателя по франшизе.

Кроме того, для оформления и развития собственного бизнеса можно присоединиться к кредитной программе «Бизнес-Доверие» Сбербанка. Она не требует строгой отчетности о целях и направлениях кредитования. «Бизнес-Доверие» - это:

- кредит без гарантии залогового имущества;

- объем средств в сумме 80 000-3 000 000 рублей;

- комиссия отсутствует;

- нужен поручитель - собственник компании;

- процентная ставка от 13,94 % и более;

- период погашения находится в рамках от 3 месяцев до 3 лет.

"Россельхозбанк"

"Россельхозбанк" представляет отдельные кредитные продукты для укрепления малых фирм. Ограничений по финансированию нет. Основная направленность - аграрный сектор, но есть и другие направления кредитов на открытие бизнеса с нуля:

- Инвестиционный стандарт. Объем займа составляет 60 млн рублей, период погашения - до 8 лет. Отсрочка выплат - до 1,5 лет. Возможен персональный график выплат кредита.

- На приобретение техники и/или оборудования кредит выдается лишь под залог покупаемой техники и/или оборудования. Отсрочка выплат - до одного года. Период кредитования составляет до 7 лет.

- На приобретение земельных участков. Выдается лишь под залог покупаемого земельного участка. Отсрочка выплат - до 2 лет. Период кредитования - до 8 лет.

- На приобретение молодняка животных кредит выдается лишь под залог покупаемых с/х животных. Отсрочка выплат - 1 год.

"Альфа-банк"

В "Альфа-банке" существует только два вида получения кредита для бизнеса. Но одновременно менеджеры сообщают о деятельности с малыми и средними фирмами как о наиболее важном приоритете.

Методы финансирования

Современные банковские методы финансирования по кредитам на открытие бизнеса с нуля имеют ряд тонкостей. И главный из них - минимизировать риски, как рассмотренные выше, так и другие (их достаточно много, чтобы рассмотреть полный список).

Прежде всего, перед финансовыми учреждениями возникает задача определения степени финансового риска при кредитовании обратившихся малых предприятий. Банки применяют два метода, довольно разных по степени объективности и глубине анализа:

- Работа экспертов над заявкой. В данном случае принятие окончательного решения по выделению кредита в серьезной степени зависит от весьма субъективной проверки доводов бизнесмена

- Другой массовый способ определения величины риска - использование автоматизированной финансовой системы «скоринга», появившейся полвека назад. Не обремененная никакими эмоциями, программа считает полученные баллы, учитывает общие итоги на базе данных, указанных в анкете данного клиента. Скоринг подразделяется по видам: по полученным баллам (необходимо набрать назначенный уровень, многие обращающиеся его не достигают); против явных мошенников (через рассмотрение поведения раскрывает факторы, подтверждающие данные о возможной угрозе для активов банка); против безответственных и легкомысленных клиентов-заемщиков (рассматривается вероятность просрочки).

Процесс получения

Получение выгодного кредита для бизнеса для ИП предполагает определенный жесткий порядок действий. Логистика действий для получения кредита для открытия малого бизнеса:

- Для начала нужно направить аргументированную заявку в выбранный банк. В ней отмечается форма деятельности, конкретная программа кредитования.

- Затем необходимо предоставить данные о финансовом положении вашего малого предприятия. Потребует кредит для бизнеса с нуля и документов: нужно предоставить удостоверение личности, ИНН, копию трудовой книжки потенциального заемщика, справку о доходах, документы, подтверждающие другие доходы (депозит в банке, акции каких-либо компаний, инвестиции), бумаги, устанавливающие право на недвижимость или другое имущество, которое будет выступать в качестве залога, и так далее. Упор надо произвести на размер полученной прибыли, положительную кредитную историю, наличие дополнительноого заработка или других источников финансов, которые помогут вернуть деньги в том случае, если дело не пойдет.

- Если заявка принимается (а это, как правило, происходит в большинстве случаев) и рассматривается, начинается конкретная работа - утверждаются условия кредита: объем средств, хронологические рамки, форма ссуды.

Повысить возможности

Как получить кредит для бизнеса с нуля? Во время поиска кредита для развития своего бизнеса начинающему предпринимателю нужно как можно скрупулезнее подобрать банк, в котором он будет затем обслуживаться. Нюансы:

- Анализируя положение финансовых учреждений, необходимо поинтересоваться, существуют ли особые предложения (и какого они характера) для развития малых предприятий.

- Важны советы и рекомендации коммерческих партнеров, знакомых и приятелей, контактирующих с определенным банком.

- Займы распределяются более свободно под уже существующий бизнес. Заявка с приложенным проектом еще не начатого дела имеет мало возможностей получить финансовую поддержку.

- Неплохо, чтобы ваша фирма была платежеспособной, успешно развивалась не менее полугода.

- В пользу позитивного решения банка на выдачу кредита будет наличие определенного залога. В качестве залога обычно рассматриваются объекты недвижимости, машины, техническое оборудование.

Субъективные факторы

Продвигаясь в вопросе о том, как получить кредит для бизнеса с нуля, банк рассматривает и другие факторы, вроде бы совершенно субъективные, касающиеся заемщика:

- Текущий возраст. Мировая практика подсказывает, что возраст, при котором возможный клиент наиболее крепок и трудоспособен и может с большой долей вероятности поручиться за процесс выдачи кредита, находится в рамках от 30 до 40 лет.

- Официально оформленный брак. Если кредитор состоит в законном браке, его возможные шансы получить просимый кредит под имеющееся дело увеличиваются в разы, потому что при появлении проблемы с возвратом заемных средств подсоединиться к закрытию ссуды смогут муж (жена) заемщика.

- Ежемесячные регулярные расходы. Финансовая организация, кредитующая развитие малого бизнеса, также может рассмотреть объем суммы месячных затрат в процессе развития предпринимательской деятельности заемщика.

- Внутренний интерьер офисного помещения. Помещение, которое кредитуемый бизнесмен выделил в качестве офиса, банк осмотрит на предмет присутствия средств связи, делового офисного оборудования, нескольких компьютеров и хорошей мебели.

Дополнительные варианты

Задаваясь вопросом о том, как получить кредит для бизнеса с нуля, нужно понимать, что существует альтернативная возможность получения потенциальной финансовой помощи - обычное потребительское кредитование. Кредит можно оформить на работающее в фирме физическое лицо. В качестве залога может использоваться личное авто или недвижимость. Применяется также институт поручителей.

Получить такой кредит не очень сложно, однако займы не совсем выгодны бизнесмену из-за больших процентных ставок. Поэтому лучше подумать еще, поискать варианты получения стартового капитала. В большинстве регионов нашей страны сейчас есть фонды, оказывающие финансовую поддержку малому бизнесу. Эти учреждения работают от лица государства как поручители по выдаваемому кредиту, а могут сами предлагать небольшие льготные кредиты бизнесменам.

Для поддержки собственного бизнеса можно использовать сторонние денежные средства, предоставленные финансовыми организациями. Кредитные учреждения предлагают широкий выбор экономических средств, которыми можно воспользоваться на определенных условиях и начать свой бизнес.

Кредит на бизнес с нуля. Виды кредитов

Бывает, что нужно для начала работы небольшая сумма. Тогда можно получить займ на личные цели. Банк не будет интересоваться на какие цели он потрачен. Начинающий предприниматель может его потратить на начало бизнеса. Но нужно помнить, что размер потребительского кредита может быть незначительным. Кредитное учреждение, рассматривая заявку, будет руководствоваться размером постоянных доходов. Поэтому, если бизнес небольшой, этим видом займа можно воспользоваться. Кредиты, направленные только на развитие бизнеса разрабатываются банками самостоятельно. Вот некоторые из них.

Целевой инвестиционный займ.

Бизнес может подразумевать новый проект, расширение производственной линии, или осуществление инновационных разработок в сфере технологий. Банк может финансировать развитие в сфере научных открытий. Существуют специальные программы, непосредственно созданные для такого вида финансирования.

Займ может быть в виде выплаты единовременной суммы, так и разбитой на части в течение, например, года. Факторы разные, и зависят от конкретного учреждения. Некоторые выдают денежные средства только тогда, когда предприниматель вложит какую то часть личных денег. При длительном сроке займа иногда предъявляются требование о залоге.

Получение займа в микрофинансовой организации.

На текущий момент можно кредитоваться компаниях, не обладающих статусом кредитных учреждений. Мелкие организации выдают суммы при меньших требованиях к пакету документов. Минусом такого кредита будут слишком высокие проценты. На развитие начинающегося бизнеса это может повлиять негативно.

Лизинг для бизнеса

Такой вид кредита по своей сути напоминает аренду автомобиля. Только потом после окончания договора машина будет в собственности у лизингополучателя. То есть компания, выдающая кредит только на приобретение транспорта, остается собственником предмета кредитного договора до того момента, пока не будет погашен лизинг. Заемщику переходит право собственности на автомобиль только при условии погашения лизинга.

Факторинг.

Займ характеризуется получением денежных средств заемщиком до момента реализации товара. Фактор (банк) перечисляет заемщику определенную часть денежных средств за третье лицо. Заемщик по отношению к третьему лицу выступает в качестве продавца. После этого банк имеет право предъявления требований к покупателю по сделке. Этот вид кредита малораспространенный.

Частные инвестиции

Такие займы финансируют частные лица, которые впоследствии хотят обладать частью активов бизнеса, на который выдается кредит. Кредит используется для разработки высоких технологий, новых разработок в производстве.

В качестве одно из лидеров по частным инвестициям выступает сервис от Альфа-Банка - АЛЬФА.ПОТОК, отзывы о котором можно найти в большом количестве в сети Интернет. Особенность сервиса в том, что одобрение займа происходит в самые кратчайшие сроки, даже если вы не являетесь клиентом банка.

Для каких заемщиков Альфа.Поток будет наиболее полезен?

В первую очередь стоит обратиться тем предпринимателям, кому необходимо закрыть кассовый разрыв или взять деньги на короткий промежуток времени (например для участия в торгах на госзакупках по 44 или 223 ФЗ), чтобы внести необходимую сумму на площадку госзакупок или закупить товар, сделать поставку и дождаться перевода от заказчика на свой расчетный счет.

Маржинальность в таких операциях обычно составляет от 10% до 50%, то время как за пользование займом вы потратите от 500 до 5000 рублей, а заработаете от 100 000 до 1000 000 в зависимости от суммы контракта.

Если вы только начинаете бизнес, то данное решение вам не подойдет и специалисты проекта не одобрят вас как заемщика. Минимальные требования - уже существующий стабильный бизнес.

Финансирование из бюджета

Обычно используется государственными организациями для финансирования научных разработок или направлений в бизнесе, которые желает поддержать государство. Бюджетные учреждения выступают поручителями и поддерживают таким образом бизнес. Государство в свою очередь, если возникают проблемные моменты по возврату, гарантирует его частичное погашение.

Ипотечное кредитование нежилой недвижимости

При таком виде кредита банк может предоставить финансовые средства на получение недвижимости, используемой в предпринимательской деятельности. Условия выдачи, как правило, что и в жилой ипотеке.

Факторы влияющие на выдачу кредита ИП/ООО

Для положительного результата необходимо соблюсти определенные условия. Бизнесмен должен вызывать положительное отношение сотрудников кредитной организации. У заемщика должны быть определенные документы, подтверждающие серьезные намерения в бизнесе. Не менее важен внешний вид. Скоринговые программы для оценки кредитоспособности подразумевают получение определенных баллов. Чем выше их количество, тем более вероятность положительного решения.

Оценка кредитоспособности

Чем больше будет письменных доказательств платежеспособности по кредиту, тем лучше. Документами, подтверждающими доходы могут быть справка 2-НДФЛ, налоговые декларации, в которых отражены полученные доходы за определенный период времени. Подходят любые документы, которые с достоверностью могли бы подтвердить денежный доход. Кроме доходов, банк рассматривает размер трат. Желательно не иметь значительных статей расходов. Так шансов на получение желаемого кредита будет больше.

Бизнес-план и документальное подтверждение идей для бизнеса

Подтвердить свою будущую деятельность можно письменным проектом для бизнеса. Четкий план для его развития. В личной беседе с менеджером банка можно рассказать о предстоящих перспективах, но лучше будет, если идеи будут письменно оформлены. Проект с изложением конкретных направлений по развитию предпринимательства добавит лишний плюс к положительному решению.

Внешний вид

Нужно быть не только опрятным и вежливым с сотрудником, принимающим заявку. Спокойный уверенный взгляд без тени сомнения в собственных силах будет влиять на результат только положительно. Состояние алкогольного и наркотического опьянения исключается.

Экспресс-оценка определенных факторов по возможности возврата кредита

Некоторые банки разработали собственные программы для возможности оперативного анализа платежеспособности клиента. Большой набор положительных оценок при анкетировании является приоритетным. Какие моменты интересуют кредитные организации:

- Семейное положение.

- Официальный опыт работы.

- Рост карьеры и должность.

- На что будет израсходован заем.

- История по полученным и выплаченным кредитам.

- Наличие несовершеннолетних иждивенцев.

- Полученное образование.

Чем надежнее будет подтверждена способность вернуть заемные денежные средства, тем больше шансов будет на успех.

Как получить кредит для открытия малого бизнеса с нуля. Пошаговая инструкция

Бывает возникают определенные сложности с финансированием деятельности компании. Существуют определенные моменты, разграничивающие возможности получения от статуса заемщика.

3.1 Кредит для бизнеса для ИП и ООО. В чем различие

- Условия выдачи кредита компании и индивидуальному предпринимателю могут различаться в силу разной правовой природы заемщиков. Основные моменты:

- Юридическая организация может оформить в залог имущество, которое принадлежит именно организации.

- Предприниматель может заложить свое личное имущество.

- Юридическая организация отвечает по долгам только своим имуществом.

В случае невозврата, судебным исполнителем будет наложено взыскание даже на то имущество, которое не используется в бизнесе.

3.1.1 Какие документы нужны для открытия бизнеса

Прежде чем начать предпринимательскую деятельность, нужно пройти государственную регистрацию (). Такую функцию выполняет налоговый орган. Перед подачей документов необходимо определиться, каким статусом будете обладать, занимаясь собственным бизнесом.

На выбор представлено 2 варианта - зарегистрироваться как юридическое лицо или стать частным предпринимателем. В зависимости от статуса, пакет документов различен.

Для регистрации ООО пакет документов включает в себя заявление о регистрации, решение учредителя или протокол если несколько участников, устав организации и документ о госпошлине. Для предпринимателя нужно только заявление по определенной форме, копия паспорта и квиток о госпошлине.

Какие банки выдают кредит на малый бизнес с нуля

Кредитованием активно занимаются многие финансовые учреждения. Основные из них:

Кредит на открытие бизнеса с нуля в Сбербанке

Ранее существовала программа "Бизнес Старт", но в 2016 году была отменена.

На данный момент актуален вид кредита "Доверие".

Проценты от 16,5-18,5%. Срок до 3 лет. Получить можно сумму до 3 000 000 рублей.

Есть возможность воспользоваться инструментом "Бизнес-оборот".

Предоставляется для увеличения активов организации - оборотных средств. Срок до 48 месяцев, процентная ставка 11,8 годовых. Сумму, которую могут одобрить от 150 000 рублей.

Кредит на открытие бизнеса с нуля в Россельхозбанк

Существует целый ряд программ, в том числе индивидуальные заявки. В основном финансирует инвестиционные проекты и целевые займы. Это должен быть заем на приобретение сельхозтехники, животных для разведения.

Обязательно иметь открытый счет в банке и пройти госрегистрацию. Сроки возврата от 5 до 15 лет. Ставки подбираются индивидуально.

Кредит на открытие бизнеса ВТБ24

Банком разработана программа "Коммерсант".

Есть три разновидности, условия для которых характерны минимальной ставкой, быстрым получением и предоставлением кредита по сниженным требованиям к пакету необходимых документов. Если оформлять кредит под залог, то процентная ставка будет минимальной.

Продолжительный срок возврата и возможность заложить любое имущество. 4.4 Выгодные условия кредитования бизнеса в других банках. Какие банки предоставляют льготные кредиты для бизнеса

В случае минимальных возможностей для получения кредита из-за отсутствия залогового имущества, отсутствия справок 2-НДФЛ, поручителей, можно обратиться в банк, предъявляются менее жесткие условия. В таких банках более высокие проценты, но скорость одобрения заявки и выдачи денежных средств очень высокая.

Траст банк

Основным направлением банка является кредитование малого и среднего бизнеса. минимальный срок рассмотрения заявки.

Альфа-банк

Приемлемая ставка от 11,9%. быстрое решение - в день обращения, кредитный лимит до 3000 000 рублей, что достаточно для большинства предпринимателей.

Также данное решение идеально подходит для рефинансирования кредита в другом банке.

Райффайзенбанк

Высокая процентная ставка, но можно получить экспресс-кредит.

Кредит от банка ВТБ Банк Москвы

Кредит от банка для предпринимателей Точка (оформить онлайн)

Сумма кредита до 1 млн. ₽

На срок до 5 лет

С процентной ставкой от 12%

Решение в день обращения

Где перекредитовать бизнес

При возникновении обстоятельств, препятствующих возврату займа, кредит можно рефинансировать.

То есть, обратиться в другой банк за финансированием невыплаченного долга. Не все кредитные учреждения выдают ссуды на выплату займа. Основные банки, оказывающие такого рода услугу: Банк Открытие, Сбербанк, ВТБ24, Россельхозбанк, Альфа Банк.

Как повысить шанс на кредиты для начала бизнеса

Существует несколько возможностей для получения успешного результата по вопросу кредитования бизнеса в банке.

- Можно купить право на продажу товара или оказание услуг, принадлежащего определенному бренду. Франшиза - реальный инструмент, с помощью которого повышаются возможности на получение займа.

- Желательно найти поручителей. Это могут быть лица, независимо от статуса: организации, индивидуальные предприниматели, просто физические лица. Платежеспособные поручители, берущие на себя обязательство по погашению в случае невозврата кредита, существенно повысят шансы.

- Необходимо подтвердить свои навыки и опыт, которые будут применятся в будущей предпринимательской деятельности. Если бизнес будет направлен на оказание услуг по производству или ремонту обуви без соответствующей квалификации, то банк скорее всего откажет в выдаче кредита.

- Можно обратиться за помощью к кредитным брокерам. Получение подробной информации откроет новые возможности для финансирования бизнеса.

- Ни в коем случае нельзя представлять в банк поддельные или недостоверные документы. В каждом кредитном учреждении существует отдел, занимающийся собственной безопасностью. Сотрудники подразделения с помощью различных организации и государственных органов в обязательном порядке проверяют полученные данные.

- Можно обратиться с специализированные центры, занимающиеся поддержкой малого бизнеса. Такие центры за счет государственной поддержки могут взять на себя часть обязательств. Дополнительно организация может предложить ряд кредитных учреждений, готовых кредитовать бизнес на более выгодных условиях.

Кредит для бизнеса без поручителей

Некоторые банки работают с клиентами на более выгодных условиях. Многие их них не требуют для обеспечения возвратов по кредиту привлекать третьих лиц, которые могли бы поручиться за заемщика. Перечень кредитных учреждений:| Наименование | Срок возврата | Размер процентов, % годовых | Предельная сумма, руб. |

| Русфинансбанк | 6-36 месяцев | 26,54 до 38,42 | 300 000 |

| Почта банк | До 60 месяцев | От 12,9 | 1 000 000 |

| Тинькофф | До 36 месяцев | От 14,9 | 1 000 000 |

| Сбербанк | До 24 месяцев | 13,9 | 100 000 |

| СКБ-Банк | 3 года | 29,5 | 180 000 |

| Промсвязьбанк | От 12 до 60 месяцев | 12,9 | 1 500 000 |

Кредит для бизнеса без залога и поручителей

Не все предприниматели могут предоставить имущество для обеспечения обязательств по кредиту. Многие финансовые организации кредитуют начинающий бизнес без залога. Вот некоторые из них:

Кредит для бизнеса под залог недвижимости, автомобиля (список банков)

Часто банки не желают кредитовать без обеспечения. Требуется подтвердить недвижимым имуществом или машиной. Но проценты и условия мягче, чем без обеспечения. Это видно на примере банков, выдающих под залог недвижимости:Кредит под залог транспортного средства:

Как получить кредит на открытие бизнеса начинающим предпринимателям: пошаговая инструкция

Итак, чтобы получить кредит на бизнес с нуля необходимо выполнить ряд действий.

- Необходимо определить, на каких наиболее выгодных условиях для бизнеса возможно получить кредит. Есть ли поручители, готовые обеспечить денежное обязательство. За подробной консультацией можно обратиться к кредитному брокеру.

- Нужно выбрать банк, который мог бы предоставить самые лучшие условия для финансирования начинающего бизнеса.

- Необходимо разработать подробный бизнес - план.

- Обратиться в банк за консультацией и перечнем документов, которые необходимо предоставить.

- Собрать как можно более полный пакет документов, заполнить анкету и подать её на рассмотрение в банк.

- Кто оказывает помощь в получении кредита на развитие бизнеса

Бывает так, что обилие информации сбивает с толку и не дает четкого ответа на возникшие вопросы, касающиеся кредита. В таких случаях необходимо обратиться в специальные финансовые центры.

Кредитный брокер подробно проконсультирует по возникшим вопросам и окажет реальное содействие. По своей сути, человек занимающейся участием в кредитовании является связующим звеном между тем, кто нуждается в деньгах и банком.

Кредитное учреждение хотело бы, чтобы деньги приносили доход. Поэтому посредническая деятельность выгодна и банку и будущему предпринимателю. Возникшие препятствия с помощью кредитного брокера будут преодолены за очень короткое время. Посреднические услуги могут решить возникшие проблемы и воплотить идеи бизнеса в жизнь.

Получить кредит быстро без залога и поручителей онлайн

Данные варианты подойдут вам в том случае, если вам срочно нужны деньги для бизнеса, а времени на оформление крупных кредитов нет.

Зачастую в дополнительной сумме вливаний нуждается именно малый бизнес. В России есть несколько вариантов для того, чтобы получить без залога определенно количество финансовых средств в рамках кредитования. Практически в каждом банке есть программы для предпринимателей. Последним заманчивым предложением в настоящее время является банковский кредитный продукт от Бинбанка. Предлагаемая 15-процентная ставка распространяется на покупку и строительство зданий, приобретение и ремонт оборудования, а также финансирование деятельности компаний для различных целей (в том числе для выплаты арендной платы или зарплаты сотрудникам).

Кредит на открытие малого бизнеса с нуля где взять?

Открытие бизнеса сопровождается большими затратами. И если при существовании собственного дела уже могут сформироваться определенные активы, которые можно оформить в залог, то при открытии их нет. Кроме того, в большинстве банков одним из требований является хотя бы шести- девятимесячное существование компании. Но все же есть организации, готовые дать деньги при предоставлении им хорошего бизнес-плана, поскольку именно он может стать гарантией того,ч то деньги будут работать, а не пропадут.

К примеру, заемщик может получить кредит на открытие малого бизнеса в таком банке как Центро-Банк. Здесь сумма является меньшей – от 50 до 300 тысяч рублей, но условия являются более мягкими – например, предоставление залога не является обязательным. Заявка будет рассматриваться около двух недель. Процентная ставка равна 12%.

Кредит малому бизнесу с нуля без залога и поручитей

Еще один интересный вариант для открытия своего дела с минимальными начальными вложениями – это предложение от ВТБ24 и программа «Овердрафт». Здесь нет требований по залогу и обеспечению. В этом надежном банке сумма может быть предоставлена на один-два года. Условия по процентной ставке от 13% и выше. Сумма кредитования намного больше, чем в том же Центро-Банке. Только минимальный кредит будет составлять 850 000 рублей. На практике сумма выдаваемых финансовых средств намного больше.

Кредит на малый бизнес с нуля – условия в банках

Если изучать надежные предложения, то по ним процентная ставка стартует от 10%. В большинстве банков, имеющих хорошую репутацию, минимальная процентная ставка равна 13%. Как правило, получить без залога кредит малому бизнесу можно только в случае существования последнего на протяжении полугода-года. Сумма кредитования, которую можно получить, зависит от банка. В некоторых предел – несколько десятков тысяч, в других – несколько сотен миллионов рублей. Например, в Сбербанке можно получить до 10 миллионов рублей.

Кредит на бизнес с нуля в Сбербанке – условия кредитования малого бизнеса от Сбербанка

В Сбербанке есть сразу 9 разнообразных программ для малых предприятий. Рассмотрим условия по кредитованию Бизнес-Актив.

Такой выдается с целью покупки оборудования – как нового, так и старого. Сумма кредитования – от 150 тысяч рублей. Его можно получить как на один месяц, так и на семь лет. Финансовое состояние заемщика – это основной фактор, влияющий на итоговый процент. Он равен 14,93% и выше.

Кредит на открытие малого бизнеса с нуля от Россельхозбанка

Инвестиционный стандартный пакет – это самый главный вариант по кредитованию в Россельхозбанке. Предлагаемая сумма достигает 60 миллионов рублей. Срок составляет вплоть до 8 лет. Отсрочка погашения может быть равна даже 18 месяцам. Для некоторых клиентов разрабатывается индивидуальный график погашения в Россельхозбанке.

Как получить кредит на открытие бизнеса в банке, какие нужны документы?

Евгений Смирнов

#

Кредиты для бизнеса

Условия и требования банков

Банковский кредит – не единственная форма кредитования, доступная ИП и ООО. Существуют альтернативные способы привлечь финансы в бизнес, о которых также пойдет речь в этой статье.

Навигация по статье

- Почему банки неохотно выдают кредиты на открытие бизнеса

- Кредит на развитие бизнеса: процедура оформления

- Особенности кредитования ИП и ООО

- Список документов для получения кредита

- Что нужно, чтобы получить кредит

- Как взять кредит на открытие и расширение бизнеса

- Требования к заемщику

- Как увеличить шансы на получение кредита

- Какие банки дают кредиты

- Потребительские кредиты

- Бизнес-кредиты

- Альтернативные варианты кредитования

- Итоги

Для динамичного развития сектора малого и среднего бизнеса, государству необходимо обеспечить предпринимателям доступ к недорогим кредитам. Развитие бизнеса с нуля часто невозможно без дополнительного финансирования.

Действующий бизнес, получая доступ к новым источникам инвестиций, наращивает прибыль и становится для банка надежным заемщиком. Активные, платежеспособные бизнесмены, имеющие в распоряжении прибыльные активы, рассматриваются банком как более надежная и дисциплинированная аудитория заемщиков.

Почему банки неохотно выдают кредиты на открытие бизнеса

Экономические условия в России сложились таким образом, что банки кредитуют индивидуальных предпринимателей и юридических лиц неохотно. При этом условия, на которых выдаются займы, не всегда соответствуют порогу рентабельности заинтересованного в финансировании предпринимателя.

Ещё менее охотно российские банки предоставляют займ на новый бизнес с нуля. Проблема заключается в рисках, которым подвергаются банки. Низкий процент утвержденных кредитов на создание и расширение бизнеса подтверждает это. Но недоверие к стартапам имеет свою логику и легко объясняется такими доводами, как:

- бизнес, который существует только на бумаге, не вызывает доверия у кредитной комиссии;

- начинающий предприниматель часто не имеет положительной кредитной истории, что повышает риски;

- ещё не функционирующий бизнес не может гарантированно генерировать прибыль для выплаты кредита;

- бизнес, создаваемый с нуля, часто не имеет имущества, которое могло бы выступить в качестве залога;

- кредит для начала бизнеса должен быть подкреплен грамотно составленным бизнес-планом ;

- взяв кредит на бизнес с нуля, предприниматель тем самым не разделяет риски вместе с банком.

Если ИП или ООО оформляет кредит на развитие бизнеса, то шансы на положительное решение со стороны комиссии повышаются.

Кредит на развитие бизнеса: процедура оформления

Особенности кредитования ИП и ООО

Организационная форма предприятия практически не влияет на требования к заемщику и процедуру оформления бизнес-кредита. Многие банки устанавливают идентичные условия кредитования для ИП и ООО. Различия могут касаться только документов, которые нужно предоставить в банк и формы поручительства. В частности, индивидуальный предприниматель должен предоставить поручительство супруги или супруга, а для получения кредита обществом с ограниченной ответственностью поручительство подписывается всеми учредителями и фактическими владельцами предприятия.

Также, кредитование ИП характеризуется более быстрым рассмотрением заявки по сравнению с ООО. Это связано с тем, что индивидуальные предприниматели ведут финансовый учет в упрощенном виде, и кредитной комиссии требуется меньше времени для того, чтобы оценить платежеспособность заемщика. Для этого используются специальные методы Европейского Банка Реконструкции и Развития. Для оценки кредитоспособности ООО, банки чаще используют более детальный классический финансовый анализ.

Существенных различий между кредитованием ИП и ООО немного, но они все же есть, и это нужно учитывать, подавая заявку в банк.

Список документов для получения кредита

Для получения кредита для бизнеса заемщик должен предоставить следующие документы:

- нотариально заверенные учредительные документы;

- бланк регистрации налогоплательщика;

- карточку с образцами подписей и печатей;

- приказы о назначении должностных лиц, связанных с операциями по кредитному счёту;

- лицензии и патенты;

- бухгалтерскую отчетность за последний квартал и прошедший год;

- справку об операциях по расчетным счетам, зарегистрированным в других банках;

- справки, подтверждающие отсутствие задолженности перед государством;

- выписки по кредитам, открытым в других банках.

При оформлении кредита под материальное обеспечение, банк запрашивает правоустанавливающие документы на залоговое имущество. При выдаче кредита на развитие уже функционирующего бизнеса, банк может потребовать договоры с контрагентами. А при финансировании проекта «с нуля» кредитная комиссия захочет изучить бизнес-план. При этом разные банки практикуют разный подход к анализу заемщика и вправе потребовать у клиента дополнительные документы.

Что нужно, чтобы получить кредит

Кредитование малого и среднего бизнеса в России находится в переходном состоянии, но индивидуальные предприниматели и юридические лица имеют доступ к кредитным средствам, пусть и ограниченный. Если бизнес стабильно приносит прибыль, имеет достаточную материально-техническую базу и все признаки процветающего предприятия, тогда банк предоставит кредит по ставке 12–15%. При отсутствии залогового обеспечения и положительной кредитной истории, стоимость кредита будет выше.

С залогом

Кредитование бизнеса на большие суммы и на долгий срок на практике возможно только при наличии залогового имущества. Банку нужны обязательные материальные гарантии, и поэтому залог оформляется:

- при покупке имущества, выступающего в качестве залога;

- при целевом кредитовании функционирующего бизнеса;

- при оформлении долгосрочного займа на развитие бизнеса;

- при открытии кредита по программе государственной поддержки.

Наличие залогового имущества повышает шансы на позитивное решение кредитной комиссии. Кроме того, залог – это основание для снижения процентной ставки за пользование кредитом.

Без залога

Кредитование бизнеса без залога и поручителей на крупные суммы, превышающие 1 млн рублей, на практике не осуществляется. Банки расценивают такие займы как рисковые, ограничивая максимальную сумму кредита сотнями тысяч рублей. Но даже при этих ограничениях процентная ставка по беззалоговому кредиту сопоставима с предложениями для физических лиц.

Кредит на развитие бизнеса без залога может оказаться выгодным для индивидуальных предпринимателей и юр. лиц с небольшим уставным капиталом и высокой скоростью оборачиваемости средств. Займ наличными под высокий процент может быть успешно компенсирован резким ростом рентабельности, достигнутым благодаря дополнительному финансированию. К примеру, увеличение оборотных средств перед новогодними праздниками за счет беззалогового кредита может позитивно сказаться на доходах магазина.

Как взять кредит на открытие и расширение бизнеса

В банках, которые специализируются на финансировании малого и среднего бизнеса, предусмотрено множество программ кредитования без залога. Предприниматель, который не имеет в своем распоряжении залогового имущества, может рассчитывать на получение кредита, но в этом случае годовые проценты будут выше, а требования к бизнесу – жестче. Если речь идет о кредитовании стратапа, то здесь банки ещё более консервативны. Несмотря на то что многие из них заявляют о своей готовности кредитовать бизнес с нуля, на практике такие займы выдаются крайне редко. Проценты по таким кредитам сопоставимы с микрозаймами.

Незыблемый аргумент для кредитной комиссии – стабильный бизнес, который приносит прибыль, достаточную для погашения долга. Поэтому на практике получить кредит на открытие бизнеса с нуля очень непросто.

Требования к заемщику

В отличие от потребительских кредитов, суммы которых обычно не превышают сотни тысяч рублей, в нише бизнес-кредитования займы измеряются десятками миллионов рублей. Большие кредиты означают большие риски. Поэтому банки, чтобы сразу отсеять некредитоспособную аудиторию, выставляют ряд требований к заемщику:

- отсутствие непогашенных кредитов;

- своевременная уплата налогов;

- законность предпринимательской деятельности.

Чем выше требования банка, тем выгоднее условия кредитования он сможет предложить. В такой конъюнктуре предприниматель может практически всегда получить средства на развитие бизнеса – вопрос только в условиях. Беззалоговые кредиты под развивающийся бизнес подразумевают условия, сопоставимые с потребительскими кредитами для физических лиц.

Как увеличить шансы на получение кредита

При выдаче кредита на старт бизнеса, банк использует многоэтапную проверку платежеспособности заемщика. Весомым индикатором надежности клиента является его кредитная история. Дисциплинированность заемщика – фактор, который в первую очередь определяет, будут ли выданы деньги или нет. Кстати, неблагоприятная кредитная история лучше, чем её полное отсутствие.

Чтобы шансы на получение кредита были реальными, бизнес должен стабильно приносить прибыль на протяжении нескольких последних отчетных периодов. Положительная динамика предприятия, для которого запрашивается финансирование, – это зеленый свет для кредитной комиссии. Кроме того, если компания имеет в распоряжении ликвидную материальную базу – шансы на получение кредита под развитие значительно повышаются.

Если предприниматель решает открыть бизнес, взяв для этих целей кредит в банке, то он должен предъявить банку подробный бизнес-план, в котором:

- описать суть своей идеи;

- предоставить детальный алгоритм реализации;

- произвести все расчеты;

- учесть основные риски.

Бизнес-план подвергается детальному анализу со стороны кредитной комиссии. Составлять его нужно грамотно и подробно, ведь для банка он выступает индикатором компетентности заемщика. Наличие бизнес-плана, тем не менее, не гарантирует то, что банк выдаст вам деньги в необходимом объеме. Увеличить шансы на получение кредита под бизнес в этом случае поможет поручительство со стороны третьих лиц. Но находчивому предпринимателю более разумно занять деньги напрямую у потенциального поручителя, чем задействовать в процедуре банк.

Какие банки дают кредиты

Традиционно малый и средний бизнес кредитуют государственные и крупные коммерческие банки. На сегодняшний день наиболее активными кредиторами предпринимательской деятельности выступают многие учреждения.

Потребительские кредиты

Потребительское кредитование – более дорогой кредитный продукт, который характеризуется низким процентом отказов. Подходит для небольших частных предприятий с высокой скоростью оборачиваемости капитала.

| Банк | Срок кредитования | Процентная ставка | Сумма кредита (рубли) |

| Промсвязьбанк | До 84 месяцев | От 6,9% | До 3 млн |

| Альфа-Банк Кредит наличными | До 84 месяцев | От 11,99% | До 4 млн |

| Home Credit Bank | До 84 месяцев | От 10,9% | До 1 млн |

| Совкомбанк | До 84 месяцев | От 8,9% | До 400 тыс. |

| Тинькофф | До 36 месяцев | От 12% | До 2 млн |

| Восточный | До 70 месяцев | От 9,9% | До 3 млн |

| Ренессанс Кредит | До 70 месяцев | От 10,5% | До 700 тыс. |

| Сбербанк | До 84 месяцев | От 11,9% | До 5 млн |

Бизнес-кредиты

Получить такой вид займа сложнее, но ставка по ним несколько ниже. Обратиться можно в следующие банки:

| Банк/Кредитная программа | Срок кредитования | Процентная ставка | Сумма кредита (рубли) |

| Совкомбанк Суперплюс | До 120 месяцев | От 11,9% | До 30 млн |

| Сбербанк Доверие | До 36 месяцев | От 15,5% | До 3 млн |

| Сбербанк Бизнес-доверие | До 48 месяцев | От 15,5% | До 3 млн |

| ВТБ Экспресс | До 60 месяцев | От 13 до 16% | До 5 млн |

| АК Барс Развитие | До 60 месяцев | Индивидуальный расчет | Индивидуально |

| Промсвязьбанк Бизнес | До 180 месяцев | Индивидуальный расчет | До 250 млн |

| УБРиР «Бизнес-Рост» | До 24 месяцев | От 16% | До 1 млн |

Владельцу развивающегося бизнеса при наличии залогового имущества будет нетрудно взять кредит на дальнейшее развитие собственного дела. Таким клиентам крупнейшие банки РФ готовы предложить небольшие проценты и гибкие условия погашения. Иначе дело обстоит с теми, кто делает вход в бизнес с нулевым капиталом, рассчитывая только на кредитные средства. Этой категории заемщиков банки выставляют более жесткие условия, ограничивая максимальную сумму кредита и срок погашения.

Альтернативные варианты кредитования

Банковский кредит – не единственная форма кредитования, доступная ИП и ООО. Существуют альтернативные способы привлечь финансы в бизнес. Среди них:

- Экспресс-кредит – форма кредитования, при которой предприятие может взять кредит в течение нескольких часов без залога.

- Покупка залогового имущества – позволяет купить необходимые бизнесу материальные активы с отсрочкой платежа. Если предприятие нуждается в оргтехнике или мебели – можно приобрести всё это по программе ликвидации залогового имущества.

- Овердрафт – форма быстрого кредитования на короткий срок для расчетов с контрагентами.

- Факторинг – удобный способ кредитования дебиторской задолженности.

- Рефинансирование – повторное кредитование бизнеса с целью погашения заемщиком кредитов в других банках.

Итоги

Малый бизнес, с какими бы трудностями он ни сталкивался в российском юридическом поле, имеет реальный доступ к кредитам. Для этого достаточно предоставить правоустанавливающие документы, налоговую отчетность, договора и управленческую документацию, информацию о счетах в других банках, данные о платежной дисциплине, а также бумаги, необходимые для оформления залога.

Имея пакет документов на бизнес, приносящий доход, предприниматель получит кредит на выгодных условиях. Если же говорить о такой услуге, как кредит на открытие бизнеса с нуля, то на российском рынке такие займы выдаются нечасто. Чтобы получить деньги, предприниматель должен предоставить подробный бизнес-план, прототипы продукции, проектную документацию и иную «доказательную базу», которая заставит кредитную комиссию рискнуть и профинансировать стартап. Но даже в этом случае нет гарантии на получение средств на тех же условиях, на которых кредитуется функционирующий бизнес.