Приостановление действий оспариваемого решения. Приостановление действия оспариваемого решения налогового органа Дополнительные доказательства необходимости обеспечения

АРБИТРАЖНЫЙ СУД СВЕРДЛОВСКОЙ ОБЛАСТИ

620075 г. Екатеринбург, ул. Шарташская, д.4, www.ekaterinburg.arbitr.ru e-mail: A60.mail@ arbitr.ru

ОПРЕДЕЛЕНИЕ

о приостановлении действия оспариваемого ненормативного акта

Арбитражный суд Свердловской области в составе судьи С.Е. Калашника, ознакомившись с заявлением Некоммерческого партнерства "Сельскохозяйственное предприятие во имя великомученика Георгия Победоносца Екатеринбургской епархии Русской Православной церкви"

по заявлению некоммерческого партнерства к Государственному учреждению - Управлению Пенсионного фонда Российской Федерации в городе Каменске-Уральском и Каменском районе Свердловской области

о признании недействительным в части решения № 075/036/РВ 1287-2014 от 12.12.2014,

УСТАНОВИЛ:

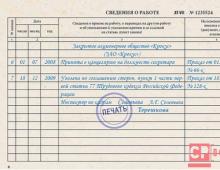

некоммерческое партнерство обратилось в арбитражный суд с заявлением о признании недействительным решения Управления Пенсионного фонда от 12.12.2014 № 075/036/РВ 1287-2014 в части п. 4, 5. В соответствии с п. 4 указанного решения Управлением Пенсионного фонда доначислены страховые взносы на обязательное медицинское страхование в сумме 3627 руб. 35 коп., на обязательное пенсионное страхование в сумме 22 660 руб. 87 коп. Согласно п. 5 указанного решения Управлением Пенсионного фонда доначислены страховые взносы на обязательное медицинское страхование в сумме 30 500 руб. 97 коп., на обязательное пенсионное страхование в сумме 192 904 руб. 43 коп.

Определением суда от 27.01.2014 заявление принято к производству арбитражного суда, назначено предварительное судебное заседание.

Одновременно некоммерческим партнерством заявлено ходатайство о принятии мер по обеспечению заявленных требований путем приостановления действия оспариваемого ненормативного акта.

В обоснование принятия данных обеспечительных мер заявитель указывает, что неприменение испрашиваемых обеспечительных мер может повлечь наступление неблагоприятных последствий в виде причинения ему значительного ущерба.

Оценив в соответствии со ст. Арбитражного процессуального кодекса Российской Федерации представленные заявителем доказательства в их совокупности и взаимосвязи, суд пришел к выводу о том, что заявление предпринимателя о приостановлении действия оспариваемого ненормативного акта подлежит удовлетворению исходя из следующего.

Согласно ч. 3 ст. Раздел III. Производство в арбитражном суде первой инстанции по делам, возникающим из административных и иных публичных правоотношений > Глава 24. Рассмотрение дел об оспаривании ненормативных правовых актов, решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, организаций, наделенных федеральным законом отдельными государственными или иными публичными полномочиями, должностных лиц > Статья 199. Требования к заявлению о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными" target="_blank">199 Арбитражного процессуального кодекса Российской Федерации по ходатайству заявителя арбитражный суд может приостановить действие оспариваемого решения. Под приостановлением действия ненормативного акта, решения понимается запрет исполнения тех мероприятий, которые предусматриваются данным актом, решением

(п. 4 Информационного письма Президиума Высшего Арбитражного Суда РФ от 13.08.2004 № 83). Приостановление действия оспариваемого акта применяется по правилам применения обеспечительных мер, то есть в том случае если непринятие этих мер может затруднить или сделать невозможным исполнение судебного акта, а также в целях предотвращения причинения значительного ущерба заявителю. Применение обеспечительных мер направлено на сохранение существующего состояния отношений между сторонами. Обеспечительные меры должны быть связаны с предметом заявленных требований.

Согласно п. 29 Постановления Пленума Высшего Арбитражного суда Российской Федерации от 12.10.2006 № 55 «О применении Арбитражными судами обеспечительных мер» (далее – Постановление) по ходатайству заявителя арбитражный суд может приостановить действие оспариваемого ненормативного правового акта, решения государственного органа, органа местного самоуправления, иных органов, должностных лиц в соответствии с

ч. 3 ст. Раздел III. Производство в арбитражном суде первой инстанции по делам, возникающим из административных и иных публичных правоотношений > Глава 24. Рассмотрение дел об оспаривании ненормативных правовых актов, решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, организаций, наделенных федеральным законом отдельными государственными или иными публичными полномочиями, должностных лиц > Статья 199. Требования к заявлению о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными" target="_blank">199 Арбитражного процессуального кодекса Российской Федерации. В силу ч. 1 ст. Раздел III. Производство в арбитражном суде первой инстанции по делам, возникающим из административных и иных публичных правоотношений > Глава 24. Рассмотрение дел об оспаривании ненормативных правовых актов, решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, организаций, наделенных федеральным законом отдельными государственными или иными публичными полномочиями, должностных лиц > Статья 197. Порядок рассмотрения дел об оспаривании ненормативных правовых актов, решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, организаций, наделенных федеральным законом отдельными государственными или иными публичными полномочиями, должностных лиц" target="_blank">197 Арбитражного процессуального кодекса Российской Федерации применение таких мер осуществляется в порядке, определенном

гл. 8 Арбитражного процессуального кодекса Российской Федерации, с учетом особенностей производства по делам, возникающим из административных правоотношений. Соответственно, приостановление действия оспариваемого акта или решения допустимо только при наличии оснований, предусмотренных ч. 2 ст. Арбитражного процессуального кодекса Российской Федерации.

В соответствии с ч. 2 ст. Арбитражного процессуального кодекса Российской Федерации обеспечительные меры допускаются на любой стадии арбитражного процесса, если непринятие этих мер может затруднить или сделать невозможным исполнение судебного акта, в том числе, если исполнение судебного акта предполагается за пределами Российской Федерации, а также в целях предотвращения причинения значительного ущерба заявителю.

Обеспечительные меры допускаются на любой стадии процесса в случае наличия одного из следующих оснований: 1) если непринятие этих мер может затруднить или сделать невозможным исполнение судебного акта, в том числе если исполнение судебного акта предполагается за пределами Российской Федерации; 2) в целях предотвращения причинения значительного ущерба заявителю.

При этом в целях предотвращения причинения значительного ущерба заявителю обеспечительные меры могут быть направлены на сохранение существующего состояния отношений (status quo) между сторонами.

Учитывая, что обеспечительные меры применяются при условии обоснованности, арбитражный суд признает заявление стороны о применении обеспечительных мер обоснованным, если имеются доказательства, подтверждающие наличие хотя бы одного из оснований, предусмотренных

ч. 2 ст. Арбитражного процессуального кодекса Российской Федерации (п. 9 Постановления).

Из содержания представленных некоммерческим партнерством документов следует, что ненормативный акт оспаривается в части предложения уплатить страховые взносы на обязательное медицинское страхование и обязательное пенсионное страхование на общую сумму 225 990 руб. 68 коп. соответствующие пени в сумме 59 293 руб. 48 коп., штрафы в сумме 41 198 руб. 19 коп. Предложенная к уплате сумма платежей является для заявителя значительной и списание денежных средств в бесспорном порядке может привести к нарушению его деятельности поскольку приведет к невыполнению обязательств перед поставщиками и работниками. Некоммерческое партнерство создано без цели извлечения прибыли при осуществлении предпринимательской деятельности, деятельность направлена на развитие сельского хозяйства. Поддержание уровня производства молока путем содержания коровника на должном уровне, зернохранилища, выплата заработной платы является производственной необходимостью. Возможность уплатить доначисленные суммы платежей отсутствует, в этом случае деятельность будет приостановлена. Судом учтен характер деятельности заявителя и признано доказанным, что непринятие обеспечительных мер причинит заявителю значительный ущерб. При этом возможность взыскания доначисленных сумм сохранится после рассмотрения спора. Таким образом, удовлетворение заявления о приостановлении действия решения Управления Пенсионного фонда сохранит баланс интересов сторон, не приведет к негативным последствиям для бюджета Пенсионного фонда Российской Федерации.

Суд принимает во внимание, что обеспечительные меры являются ускоренным средством защиты, следовательно, для их применения не требуется представления доказательств в объеме, необходимом для обоснования требований и возражений стороны по существу спора. Обязательным является представление заявителем доказательств наличия оспоренного или нарушенного права, а также его нарушения.

Учитывая изложенное, в целях сохранения существующего состояния отношений между сторонами, действие решения Управления Пенсионного фонда от 12.12.2014 № 075/036/РВ 1287-2014 в оспариваемой части подлежит приостановлению.

Руководствуясь ст. , Арбитражного процессуального кодекса Российской Федерации, суд

ОПРЕДЕЛИЛ:

1. Заявление Некоммерческого партнерства "Сельскохозяйственное предприятие во имя великомученика Георгия Победоносца Екатеринбургской епархии Русской Православной церкви" о приостановлении действия оспариваемого ненормативного акта удовлетворить.

Приостановить действие решения Государственного учреждения - Управления Пенсионного фонда Российской Федерации в городе Каменске- Уральском и Каменском районе Свердловской области от 12.12.2014

№ 075/036/РВ 1287-2014 в части предложения уплатить недоимку по страховым взносам на обязательное медицинское страхование и обязательное пенсионное страхование на общую сумму 225 990 руб. 68 коп. соответствующие пени в сумме 59 293 руб. 48 коп., штрафы в сумме 41 198 руб. 19 коп. до вступления в законную силу судебного акта, которым заканчивается рассмотрение дела в суде первой инстанции.

2. Определение может быть обжаловано в порядке апелляционного производства в Семнадцатый арбитражный апелляционный суд в течение месяца со дня его принятия. Апелляционная жалоба подается в арбитражный суд апелляционной инстанции через арбитражный суд, принявший определение.

В случае обжалования определения в порядке апелляционного производства информацию о времени, месте и результатах рассмотрения дела можно получить на интернет-сайте Семнадцатого арбитражного апелляционного суда http://17aas.arbitr.ru.

Судья С.Е.Калашник

Суд:

АС Свердловской областиИстцы:

Некоммерческое партнерство "Сельскохозяйственное предприятие во имя великомученника Георгия Победоносца Екатеринбургской Епархии Русской Православной Церкви"Ответчики:

ГУ-Управление Пенсионного фонда Российской Федерации в городе Каменске-Уральском и Каменском районе Свердловской областиЕсли у вас есть желание оспорить вступивший в силу нормативный акт, но не успеваете уложиться в существующие сроки, вы имеете право приостановить действие существующего решения путём подачи соответствующего заявления. Согласно законодательству, вы имеете право оспорить решения:

налоговых органов

государственных органов

судебных актов

страхового органа

Любое решение, оспаривающееся через суд, удовлетворяется путём наложения судом на другую сторону обеспечительных мер. Их цель – не допустить нанесения какого-либо ущерба заявителю путём исполнения спорного акта. Видами таких мер выступают:

наложение ответчика запрета на совершение определённых действий

наложение ареста на денежные средства и имущество

приостановление реализации имущества

передача спорного имущества на хранение

Каждый предмет оспаривания носит свои особенности. Так, чтобы приостановить действия налогового органа в поданном заявлении вам будет необходимо сослаться на п. 3 ст. 138 НК РФ «Порядок обжалования» указав при этом, чьи действия вы пытаетесь обжаловать или приостановить (имеющиеся положения, действия уполномоченных лиц, контрагентов или недобросовестного плательщика).

Сложнее обстоит ситуация с приостановлением действий и решений государственных органов. Множество физических лиц, опасаясь мощного административно-государственного ресурса, боятся оспаривать решения государственных органов, даже если принятый государством акт имеет существенные изъяны и напрямую затрагивает интересы потенциального заявителя. Однако, как и в остальных действиях, подлежащих оспариванию, ключевую роль играет не ответная сторона и даже не предмет спора, а наличие конкретных доказательств от неоспоримости которых и будет зависеть итоговое судебное решение. В процессе действия оспариваемого решения гос. органов (регулируемых 22 главой АПК РФ) его особенностями будут выступать:

публичный характер таких отношений

обязательное участие в процессе государственного представителя

отсутствие возможности заочного производства (т.е. без прямого участия одной из сторон)

повышенная активность в процессе прокурора и самого суда

Независимо от оспариваемого предмета необходимо понимать, что приостановка действий оспариваемого решения – экстраординарная мера, к которой стоит прибегать только в крайних случаях. Независимо от особенностей дела приостановить совершение того или иного действия и наложить обеспечительные меры суд может только в том случае, если заявитель докажет, что без отмены таких действий ему будет нанесён существенный ущерб, либо без их отмены будет невозможно совершить конкретные действия, предписанные судом.

Примеры обеспечительных мер

- Вступило в силу решения суда об аресте денежных средств должника из-за намеренного заключения им нескольких недействительных сделок в целях неосновательного обогащения. Несогласные с таким решениям в суд обратились кредиторы должника, требующие погашения всех долгов, предоставив при этом необходимее доказательства. Поскольку факт ареста имущества ущемлял права должника, суд вынес постановление об отмене предыдущего решения в целях погашения им всех задолженностей перед кредиторами.

- Специально уполномоченный налоговый орган подал запрос о судьбе признанного утратившим силу налогового акта. Чуть позже выяснилось, что после его отмены на его основании было, уплачено несколько налогов по уже устаревшим основаниям. При таких обстоятельствах госслужащие будут обязаны попросить суд наложить обеспечительные меры на совершённые действия и выяснить насколько серьёзными были последствия.

Приостановление действия оспариваемого акта, решения налогового органа, органа контроля за уплатой страховых взносов осуществляется на основании принятия арбитражным судом соответствующей обеспечительной меры (далее при упоминании акта, решения налогового органа подразумевается и акт, решение органа контроля за уплатой страховых взносов). Как следует из положений ч. 1 ст. 90 АПК РФ, обеспечительные меры - это принимаемые арбитражным судом по заявлению лица, участвующего в деле, а в случаях, предусмотренных данным Кодексом, и иного лица, временные меры, направленные на обеспечение иска или имущественных интересов заявителя. Целью обеспечительных мер согласно ч. 2 указанной статьи является недопущение затруднения или невозможности исполнения судебного акта, а также предотвращение причинения значительного ущерба заявителю. На возможность приостановления действия оспариваемого акта, решения налогового органа указано во введенном Законом 2006 г. N 137-ФЗ п. 3 ст. 138 части первой НК РФ: в случае обжалования актов налоговых органов, действий их должностных лиц в суд по заявлению налогоплательщика (плательщика сборов, налогового агента) исполнение обжалуемых актов, совершение обжалуемых действий могут быть приостановлены судом в порядке, установленном соответствующим процессуальным законодательством РФ.

В части 3 ст. 199 гл. 24 АПК РФ предусмотрено, что по ходатайству заявителя арбитражный суд может приостановить действие оспариваемого акта или решения государственного органа. Приостановление на основании данной нормы действия оспариваемого акта или решения государственного органа также является обеспечительной мерой. Из этого, в частности, исходил КС РФ при формировании следующей правовой позиции, выраженной в Определении от 6 ноября 2003 г. N 390-О: обеспечительные меры в административном судопроизводстве, осуществляемом арбитражными судами, не носят дискриминационного характера по отношению к какой-либо стороне в процессе; их применение осуществляется в рамках дискреционных полномочий арбитражных судов и на основе принципов состязательности и процессуального равноправия сторон.

Рекомендации, которыми арбитражным судам предписано руководствоваться при рассмотрении ходатайств, предусмотренных ч. 3 ст. 199 АПК РФ, давались в информационном письме Президиума ВАС РФ от 13 августа 2004 г. N 83 "О некоторых вопросах, связанных с применением части 3 статьи 199 Арбитражного процессуального кодекса Российской Федерации", а также в п. 29 Постановления Пленума ВАС РФ от 12 октября 2006 г. N 55 "О применении арбитражными судами обеспечительных мер".

В частности, в п. 1 названного информационного письма указано, что в гл. 24 АПК РФ не установлены особенности рассмотрения ходатайств о приостановлении действия ненормативного правового акта, решения, в связи с чем арбитражным судам необходимо учитывать соответствующие положения гл. 8 "Обеспечительные меры арбитражного суда" данного Кодекса, в том числе об основаниях обеспечительных мер и о порядке рассмотрения заявления об обеспечении иска. Аналогичные разъяснения даны и в п. 29 Постановления Пленума ВАС РФ от 12 октября 2006 г. N 55: в силу ч. 1 ст. 197 АПК РФ применение таких мер осуществляется в порядке, определенном гл. 8 данного Кодекса, с учетом особенностей производства по делам, возникающим из административных правоотношений; соответственно, приостановление действия оспариваемого акта или решения допустимо только при наличии оснований, предусмотренных ч. 2 ст. 90 данного Кодекса.

В пункте 4 указанного информационного письма Президиума ВАС РФ разъяснено, что под приостановлением действия ненормативного правового акта, решения в ч. 3 ст. 199 АПК РФ понимается непризнание акта, решения недействующим в результате обеспечительной меры суда, а запрет исполнения тех мероприятий, которые предусматриваются данным актом, решением. Пленум ВАС РФ в п. 29 указанного Постановления также разъяснил, что приостановление акта, решения государственного или иного органа, должностного лица не влечет их недействительности. Как отметил Пленум ВАС РФ, под приостановлением действия ненормативного правового акта, решения согласно ч. 3 ст. 199 АПК РФ в качестве обеспечительной меры понимается запрет исполнения действий, предусмотренных данным актом, решением; в случае если действия, предусмотренные ненормативным правовым актом, решением, уже исполнены либо их исполнение началось (внесены изменения в публичный реестр, списаны средства со счета и т.п.), судам предписано выяснять, насколько испрашиваемая обеспечительная мера фактически исполнима и эффективна, а также оценивать, насколько непринятие таких мер может привести к причинению значительного ущерба заявителю, затруднит или сделает невозможным исполнение судебного акта.

Немаловажным моментом является то, что принятие обеспечительной меры - это полномочие арбитражного суда, но вовсе не его обязанность. Как установлено в ч. 2 ст. 90 АПК РФ, обеспечительные меры допускаются в случае, если непринятие этих мер может затруднить или сделать невозможным исполнение судебного акта, а также в целях предотвращения причинения значительного ущерба заявителю. Иными словами, данный Кодекс предусматривает только два основания принятия обеспечительных мер: затруднительность или невозможность исполнения судебного акта в случае непринятия обеспечительных мер и возможность причинения значительного ущерба заявителю.

Согласно ч. 3 ст. 93 АПК РФ в обеспечении иска может быть отказано, если отсутствуют предусмотренные ст. 90 данного Кодекса основания для принятия мер по обеспечению иска. В пункте 2 указанного выше информационного письма Президиума ВАС РФ от 13 августа 2004 г. N 83 разъяснено, что в случае, если заявитель не представил доказательства, свидетельствующие о том, что в случае непринятия обеспечительной меры могут возникнуть последствия, указанные в ч. 2 ст. 90 АПК РФ, то ходатайство о приостановлении действия оспариваемого акта, решения удовлетворено быть не может (впрочем, тем же п. 2 информационного письма сделана оговорка: "за исключением случаев, когда такие последствия напрямую вытекают из существа оспариваемого акта, решения"; речь идет о норме ч. 1 ст. 69 данного Кодекса, согласно которой обстоятельства дела, признанные арбитражным судом общеизвестными, не нуждаются в доказывании). Аналогичное разъяснение дано в п. 9 Постановления Пленума ВАС РФ от 12 октября 2006 г. N 55: учитывая, что обеспечительные меры применяются при условии обоснованности, арбитражный суд признает заявление стороны о применении обеспечительных мер обоснованным, если имеются доказательства, подтверждающие наличие хотя бы одного из оснований, предусмотренных ч. 2 ст. 90 данного Кодекса.

В пункте 10 этого же Постановления Пленума ВАС РФ арбитражным судам предписано учитывать, что обеспечительные меры являются ускоренным средством защиты, следовательно, для их применения не требуется представления доказательств в объеме, необходимом для обоснования требований и возражений стороны по существу спора. Как указал Пленум ВАС РФ, обязательным является представление заявителем доказательств наличия оспоренного или нарушенного права, а также его нарушения.

Пленум ВАС РФ также разъяснил, что в определении о применении обеспечительных мер либо об отказе в их применении арбитражный суд должен дать оценку обоснованности доводов заявителя о необходимости принятия обеспечительных мер.

В связи с этим при оценке доводов заявителя в соответствии с ч. 2 ст. 90 АПК РФ арбитражным судам предписано, в частности, иметь в виду:

разумность и обоснованность требования заявителя о применении обеспечительных мер;

вероятность причинения заявителю значительного ущерба в случае непринятия обеспечительных мер;

обеспечение баланса интересов заинтересованных сторон; предотвращение нарушения при принятии обеспечительных мер публичных интересов, интересов третьих лиц.

Кроме того, как указал Пленум ВАС РФ, рассматривая заявления о применении обеспечительных мер, суд оценивает, насколько истребуемая заявителем конкретная обеспечительная мера связана с предметом заявленного требования, соразмерна ему и каким образом она обеспечит фактическую реализацию целей обеспечительных мер, обусловленных основаниями, предусмотренными ч. 2 ст. 90 АПК РФ.

Соответственно, при обращении в арбитражный суд с заявлением о приостановлении действия оспариваемого акта налогового органа необходимо обосновать и доказать наличие предусмотренных в указанной норме обстоятельств, в связи с чем необходимо отметить следующее.

В отношении первого основания принятия обеспечительных мер - затруднительность или невозможность исполнения судебного акта в случае непринятия обеспечительных мер:

возможным последствием непринятия арбитражным судом обеспечительной меры является бесспорное взыскание налога и пени за счет денежных средств и иного имущества налогоплательщика. В случае вынесения арбитражным судом решения о признании недействительным ненормативного правового акта, на основании которого произведено взыскание налога, налогоплательщик не будет лишен возможности вернуть из бюджета списанные денежные средства, так как ст. 79 части первой НК РФ предусматривает механизм возврата сумм излишне взысканных налога, сбора, пеней и штрафа;

соответственно, обосновывать заявление о принятии обеспечительной меры невозможностью исполнения судебного акта в случае непринятия обеспечения смысла нет. В то же время установленные ст. 79 НК РФ процедуры возврата сумм излишне взысканного налога довольно сложны, предусматривают наряду с прочим необходимость обращения налогоплательщика в арбитражный суд. Это и является обоснованием затруднительности исполнения судебного акта в случае непринятия обеспечительных мер.

В отношении второго основания принятия обеспечительных мер - возможность причинения значительного ущерба заявителю:

незаконное бесспорное взыскание налога и пени за счет денежных средств и иного имущества налогоплательщика неприостановления оспариваемого решения налогового органа само по себе является ущербом для налогоплательщика. Однако не исключено, что арбитражный суд посчитает такое обоснование недостаточным, так как ст. 79 НК РФ предусматривает возврат суммы излишне взысканного налога с начисленными на нее процентами, а это означает компенсацию потерь, понесенных налогоплательщиком;

представляется более предпочтительным обосновывать возможность причинения ущерба наличием денежных обязательств организации, которые могут быть не выполнены (выполнены не в полном объеме) в результате незаконного взыскания налога и пени за счет денежных средств, и возможных санкций или иных неблагоприятных последствий за их невыполнение. Такое обоснование может быть самым различным. Например, наличие обязанностей по текущим налоговым платежам в бюджет (в случае просрочки платежей на сумму недоимки будет начислены пени), обязательства по выплате заработной платы (социальные последствия задержки выплаты заработной платы очевидны), денежные обязательства по кредитным и иным договорам гражданско-правового характера (в случае несвоевременной оплаты организация понесет расходы на уплату штрафных процентов и иных санкций, предусмотренных этими договорами) и т.д. Разумеется, в подтверждение таких доводов к заявлению о принятии обеспечительной меры необходимо приложить копии соответствующих документов (налоговых деклараций, ведомостей на выплату заработной платы, кредитных и иных договоров гражданско-правового характера и т.д.);

значительность возможного ущерба является категорией оценочной, устанавливаемой на основе оценки доводов налогоплательщика, приводимых в обоснование необходимости принятия обеспечительной меры. Поэтому значительность ущерба необходимо обосновывать непосредственно суммой взыскиваемого налога, а также соотношением этой суммы со стоимостью активов организации (основные средства, оборотные активы, денежные средства, готовая продукция и товары, дебиторская задолженность и т.д.). Стоимость же активов организации целесообразно подтверждать бухгалтерскими балансами, приложениями к ним, данными учетных регистров и иными учетными документами.

Следует также учитывать разъяснение, данное в п. 2 информационного письма Президиума ВАС РФ от 13 августа 2004 г. N 83: понятие "ущерб", использованное в ч. 2 ст. 90 АПК РФ, охватывает как ущерб, определяемый по правилам ст. 15 части первой ГК РФ, так и неблагоприятные последствия, связанные с ущемлением чести, достоинства и деловой репутации. Согласно п. 2 ст. 15 ГК РФ под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Еще один важный момент. В пункте 3 информационного письма Президиума ВАС РФ от 13 августа 2004 г. N 83 арбитражным судам предписано иметь в виду, что недопустимо приостановление действия актов, решений государственных и иных контролирующих органов, если есть основания полагать, что приостановление действия акта, решения может нарушить баланс интересов заявителя и интересов третьих лиц, публичных интересов, а также может повлечь утрату возможности исполнения оспариваемого акта, решения при отказе в удовлетворении требования заявителя по существу спора. Об этом же говорится и в приведенных выше разъяснениях, данных в п. 10 Постановления Пленума ВАС РФ от 12 октября 2006 г. N 55.

Соответственно, целесообразно упредить такую ситуацию и обосновать в заявлении о принятии обеспечительной меры то, что по окончании рассмотрения дела не будет утрачена возможность исполнения решения налогового органа. В ряде случаев обосновать это можно статусом налогоплательщика (организация является крупнейшим налогоплательщиком), статусом организации (налогоплательщик является градообразующей, кредитной организацией, стратегическим предприятием или субъектом естественных монополий) или даже только организационно-правовой формой юридического лица (налогоплательщик является государственным или муниципальным предприятием или учреждением). В остальных же случаях, как представляется, необходимо представить доказательства стабильности деятельности и финансовой устойчивости организации, а именно периода деятельности организации, стоимости активов организации, объемов обязательных платежей в бюджет и государственные внебюджетные фонды и т.п.

Необходимо также иметь в виду, что в п. 6 информационного письма Президиума ВАС РФ от 13 августа 2004 г. N 83 в том случае, если заявитель ходатайствует о приостановлении действия ненормативного правового акта, решения о взыскании с него денежной суммы или изъятии иного имущества и нет убедительных оснований полагать, что по окончании разбирательства по делу у заявителя будет достаточно средств для незамедлительного исполнения оспариваемого акта или решения, арбитражным судам рекомендовано удовлетворять ходатайство только при условии предоставления заявителем встречного обеспечения в порядке, предусмотренном ст. 94 АПК РФ. В то же время согласно разъяснению, данному в п. 11 Постановления Пленума ВАС РФ от 12 октября 2006 г. N 55, в том случае, если доказательства, представленные заявителем, подтверждают наличие оснований применения обеспечительных мер, предусмотренных ч. 2 ст. 90 АПК РФ, непредоставление заявителем встречного обеспечения при подаче заявления об обеспечительных мерах, в том числе о предварительных обеспечительных мерах, не может служить основанием для отказа в применении таких мер.

Часть 1 ст. 92 АПК РФ предоставляет возможность подачи заявления об обеспечении иска в арбитражный суд как одновременно с исковым заявлением, так и в любой момент в процессе производства до принятия по делу судебного акта, которым заканчивается рассмотрение дела по существу.

Как упоминалось выше, согласно ч. 2 ст. 90 данного Кодекса обеспечительные меры допускаются на любой стадии арбитражного процесса. Соответственно, заявление о принятии обеспечительной меры может быть подано и на стадии обжалования решения суда.

Требования к содержанию заявления об обеспечении иска установлены в ч. 2 ст. 92 АПК РФ. В частности, в заявлении об обеспечении иска должны быть указаны:

1) наименование арбитражного суда, в который подается заявление;

2) наименования истца и ответчика, их место нахождения или место жительства;

3) предмет спора;

4) размер имущественных требований;

5) обоснование причины обращения с заявлением об обеспечении иска;

6) обеспечительная мера, которую просит принять истец;

7) перечень прилагаемых документов.

В заявлении об обеспечении иска могут быть также указаны встречное обеспечение и иные сведения, в том числе номера телефонов, факсов, адреса электронной почты лиц, участвующих в деле.

Согласно ч. 3 ст. 92 АПК РФ заявление об обеспечении иска подписывается лицом, участвующим в деле, или его представителем. К заявлению, подписанному представителем, прилагается доверенность или иной подтверждающий полномочия на его подписание документ.

В части 1 ст. 92 АПК РФ предусмотрено, что ходатайство об обеспечении иска может быть изложено в исковом заявлении.

В этом случае согласно ч. 4 указанной статьи в ходатайстве должны быть указаны:

обоснование причины обращения с заявлением об обеспечении иска;

обеспечительная мера, которую просит принять истец.

Для обращения в суд с заявлением (ходатайством) о принятии обеспечительной меры в виде приостановления действия оспариваемого акта, как и при подаче любого заявления об обеспечении иска, в соответствии с подп. 9 п. 1 ст. 333.21 гл. 25.3 "Государственная пошлина" части второй НК РФ (в ред. Федерального закона от 27 декабря 2009 г. N 374-ФЗ) необходимо уплатить госпошлину в размере 2000 руб. Документ, подтверждающий уплату госпошлины, согласно ч. 6 ст. 92 АПК РФ прилагается к заявлению о принятии обеспечительной меры.

Примерная форма заявления о принятии обеспечительной меры в виде приостановления действия оспариваемого решения налогового органа приведена в Приложении 14 к настоящей книге.

Заявление (ходатайство) о приостановлении действия оспариваемого решения налогового органа, как и любое заявление об обеспечении иска, согласно ч. 1.1 ст. 93 АПК РФ рассматривается судьей единолично не позднее следующего дня после дня поступления заявления в арбитражный суд без извещения сторон. По результатам рассмотрения заявления арбитражный суд в соответствии с ч. 5 указанной статьи выносит определение об обеспечении иска или об отказе в обеспечении иска.

В случае если судом заявление (ходатайство) о приостановлении действия оспариваемого решения налогового органа удовлетворено, то на основании такого определения судом немедленно выдается исполнительный лист, который необходимо предъявить в налоговый орган для исполнения и на основании которого налоговый орган приостанавливает принудительное взыскание налога и пеней. Примерная форма письма в налоговый орган о предъявлении исполнительного листа к исполнению приведена в Приложении 15 к настоящей книге.

Налоговый орган в соответствии с ч. 7 ст. 93 АПК РФ вправе обжаловать определение суда о приостановлении исполнения инкассового поручения. Однако в указанной норме установлено, что подача жалобы на определение об обеспечении иска не приостанавливает исполнение этого определения.

В случае если заявление (ходатайство) о приостановлении действия оспариваемого решения налогового органа будет оставлено без удовлетворения, налогоплательщик в соответствии с ч. 7 ст. 93 АПК РФ также вправе обжаловать определение суда. Однако более действенной мерой представляется подача еще одного такого заявления. При этом необходимо еще раз уплатить госпошлину и, разумеется, учесть мотивы, по которым было отклонено предыдущее заявление (ходатайство). Количество подаваемых заявлений не ограничено.

О том, что получив решение налогового органа о привлечении к налоговой ответственности по результатам выездной, камеральной проверки и требование об уплате налога, крайне целесообразно инициировать процесс оспаривания соответствующих актов, на сегодняшний момент проинформированы все налогоплательщики. При этом зачастую заявители вполне осознают, что программа-максимум в споре - даже не признать ненормативный акт налогового органа недействительным, а получить обеспечительные меры, позволяющие добиться законным путем отсрочки уплаты крупных сумм налогов и пени. Практика показывает, что подготовка ходатайства о применении обеспечительных мер с использованием привычных шаблонов не всегда приводит к желаемому результату.

В соответствии с п. 1 ст. 90 АПК РФ обеспечительные меры представляют собой временные меры, направленные на обеспечение иска или защиту имущественных интересов заявителя.

С момента принятия нового Арбитражного процессуального кодекса РФ в 2002 г. оспаривание ненормативных правовых актов, решений и действий (бездействия) налоговых органов отдельно регулируется главой 24 Кодекса. В частности, в указанной главе появилась новая для процессуального законодательства норма о возможности приостановления действия оспариваемого акта, решения по ходатайству заявителя (п. 3 ст. 199 АПК РФ).

В момент появления подобной нормы не все налогоплательщики решались ее использовать, так как обеспечительные меры, предусмотренные главой 8 АПК РФ, казались более традиционными, надежными, с четким порядком применения (вынесение определения не позднее следующего дня после дня поступления заявления в суд, выдача исполнительного листа) действиями. Впоследствии в комментариях стала высказываться позиция, что норма п. 3 ст. 199 АПК РФ также является одной из обеспечительных мер и, следовательно, ее применение регулируется общими правилами АПК РФ об обеспечительных мерах . Такая точка зрения сосуществовала с прямо противоположной, сводящейся к тому, что приостановление действия оспариваемого акта - не обеспечительная мера .

Определяться предстояло судам. Судебная практика в своем большинстве применяет п. 3 ст. 199 АПК РФ все-таки как обеспечительную меру . Более того, приостановление действия оспариваемого акта рассматривается в качестве обеспечительной меры и в Определении Конституционного Суда РФ от 06.11.2003 г. № 390-О «Об отказе в принятии к рассмотрению запроса Совета Администрации Красноярского края о проверке конституционности части 3 статьи 199 АПК РФ».

Однако примечательно, что Председатель Арбитражного суда г. Москвы А.К. Большова, во-первых, считает, что п. 3 ст. 199 АПК РФ - специальная мера, не требующая и не влекущая применения норм об обеспечении иска, а во-вторых, соглашается, что в российской судебно-арбитражной практике отсутствует единообразие по этому вопросу .

Видимо, до того, как Пленум ВАС РФ выскажется по данному вопросу, решение о подаче ходатайства по п. 3 ст. 199 АПК РФ должно приниматься юристами в зависимости от практики, сложившейся в налоговом составе суда, где будет рассматриваться заявление о признании ненормативного правового акта недействительным. Иными словами если есть твердая уверенность, что определение о приостановлении действия ненормативного акта по п. 3 ст. 199 АПК РФ будет получено оперативно или же оперативность не является задачей подачи ходатайства, норма главы 24 АПК РФ может успешно использоваться заявителем.

До того, как ВАС РФ сформулировал свою позицию по данному вопросу, решение о подаче ходатайства по п. 3 ст. 199 АПК РФ принималось юристами в зависимости от практики, стожившейся в налоговом составе суда, где рассматривалось заявление о признании ненормативного правового акта недействительным. Если была твердая уверенность, что определение о приостановлении действия ненормативного акта по п. 3 ст. 199 АПК РФ будет получено оперативно или же оперативность не являлась задачей подачи ходатайства, норма главы 24 АПК РФ использовалась заявителем.

В недавно принятом Информационном письме Президиума ВАС РФ от 13.08.2004 г. № 83 «О некоторых вопросах, связанных с применением части 3 статьи 199 Арбитражного процессуального кодекса Российской Федерации» была наконец высказана окончательная позиция высшего судебного органа: «необходимо учитывать соответствующие положения главы 8 Кодекса, в том числе об основаниях обеспечительных мер и о порядке рассмотрения заявления об обеспечении иска».

С одной стороны, относительно процессуального порядка применения п. 3 ст. 199 АПК РФ споры теперь прекращены, однако с другой стороны, позиция ВАС РФ определяет и более жесткие требования к определению и ходатайству о приостановлении действия ненормативного акта (они должны быть мотивированными), допускает право суда требовать предоставления встречного обеспечения заявителем ходатайства.

Самое же главное, что ВАС РФ разъяснил: под приостановлением действия ненормативного правового акта понимается запрет исполнения тех мероприятий, которые предусмотрены данным актам. Представляется, что в ходатайстве заявитель теперь должен предельно четко обосновать, какие мероприятия предусматриваются обжалуемым актом, в чем возможный ущерб для заявителя и/или в чем угроза невозможности исполнения будущего судебного акта в результате исполнения этих мероприятий. Наиболее же простым и, казалось бы, самым надежным способом защиты интересов заявителя является одновременное с подачей заявления в суд о признании недействительным ненормативного акта налогового органа обращение к суду с просьбой о наложении в качестве обеспечительной меры запрета налоговым органам осуществить взыскание сумм налога и пени на основании акта налогового органа посредством принятия решения о взыскании, направления инкассовых поручений на списание указанной суммы с банковских счетов, вынесения постановления о взыскании налога на счет имущества (пп. 2 п. 1 ст. 91 АПК РФ).

Эта мера представляется как надежной, так и законной одновременно. В соответствии с нормами АПК РФ при определенных условиях суд вправе вынести судебный акт (определение), направленный на временное ограничение прав налогового органа по взысканию с налогоплательщика налоговых платежей .

Однако неожиданно в некоторых судах, а то и просто у отдельных судей налогового состава конкретного суда стали появляться определения об отказе в применении обеспечительных мер из-за отсутствия документа, на основании которого денежные суммы списываются в бесспорном порядке. В решении же о привлечении к налоговой ответственности налогоплательщику всего-навсего предлагается уплатить сумму налога добровольно.

При этом в обоснование своей позиции суды ссылаются на п. 6 Постановления Пленума ВАС РФ от 31.10.1996 г. № 13 «О применении АП К РФ при рассмотрении дел в суде первой инстанции», толкуя его, как указание на допустимость запрета ответчику списывать денежные средства истца только в случаях, когда подается исковое заявление о признании недействительным акта, на основании которого списываются денежные средства.

То есть суды в этом случае подталкивают заявителя к тому, что использовать нужно пп. 5 п. 1 ст. 91 АПК РФ («приостановление взыскания по оспариваемому истцом исполнительному или иному документу, взыскание по которому производится в бесспорном (безакцептном) порядке»). Применительно к ситуации с взысканием налога в качестве документов, на основании которых производится бесспорное взыскание, будут выступать, во-первых, решение о взыскании налога, сбора, а также пени за счет денежных средств налогоплательщика (плательщика сборов), организации или налогового агента - организации на счетах в банках, во-вторых, инкассовые поручения.

С одной стороны, с такой позицией можно согласиться, так как на основании решения о привлечении к налоговой ответственности денежные суммы действительно не взыскиваются. Однако полагаем все-таки, что смысл обеспечительных мер предельно ясно указан в п. 2 ст. 90 АПК РФ: обеспечительные меры допускаются, если непринятие этих мер может затруднить или сделать невозможным исполнение судебного акта, а также в целях отвращения причинения значительного ущерба заявителю.

Следовательно, поводом для применения судом обеспечительной меры является потенциальная опасность невозможности исполнения судебного решения.

Исходя из такого понимания обеспечительных мер, совершено необоснованно дожидаться начала реального взыскания. Более того, выжидательная позиция может привести именно к причинению ущерба в случае списания денежных средств (ведь получить обеспечение можно и не успеть). АПК РФ не содержит и каких-либо предписаний о целесообразности применения той или иной меры обеспечения - решать заявителю.

При этом формулировка пп. 5 п. 1 ст. 91 АПК РФ предполагает, что документ, на основании которого осуществляется бесспорное взыскание, будет оспариваться, а это может означать необходимость расширения предмета иска после получения подобных документов. Примечательно, что и в применении пп. 5 п. 1 ст. 91 АПК РФ нет единообразия: более лояльные суды полагают, что можно именно приостановить взыскание на основании решения о привлечении к налоговой ответственности налогового правонарушителя. Возможно, это не совсем верно с точки зрения теории (как уже указывалось, решение о привлечении к налоговой ответственности уж точно не является документом, на основании которого взыскание осуществляется в бесспорном порядке), однако в общем-то выгодно заявителю.

Если суд занимает наиболее жесткую позицию и ожидает именно документа, на основании которого осуществляется взыскание, то заявитель может попасть в сложную ситуацию. Ведь если решение о взыскании налога, принимаемое в порядке, установленном ст. 46 НК РФ, будет вынесено в установленный законодательством срок (60 дней с момента истечения срока добровольной уплаты налога) и в форме, не противоречащей Приказу МНС РФ от 29.08.2002 г. № БГ-3-29/465, у налогоплательщика может не оказаться достаточных оснований для его оспаривания до тех пор, пока не будут признаны недействительными акты, на основании которых производится взыскание (то есть решение о привлечении к налоговой ответственности и требование об уплате налога).

После истечения срока на добровольную уплату налога налоговый орган вправе осуществить взыскание в бесспорном порядке путем направления в банк инкассовых поручений на списание денежных средств со счетов налогоплательщика.

Инкассовые поручения направляются в банк одновременно с вынесением решения о взыскании налога. Пунктом 12.7 Положения о безналичных расчетах от 03.10.2002 г. № 2-П предусмотрена обязанность банка исполнить поступившее инкассовое поручение при наличии денежных средств на счете, то есть в тот же банковский день.

При этом в п. 3 ст. 46 НК РФ выделяется только обязательное доведение до сведения налогоплательщика в 5-дневный срок решения о подобном взыскании, но не устанавливается какой-либо срок, позволяющий приостановить взыскание (как путем оспаривания решения о взыскании, так и путем добровольной уплаты).

Кроме того, до издания Приказа МНС РФ от 29.08.2002 г. № БГ-3-29/465, которым была введена форма решения о взыскании, налоговые органы в соответствии со ст. 46 НК РФ осуществляли взыскание без вынесения подобного решения в виде отдельного документа (путем направления инкассовых поручений).

В настоящее время в решении о взыскании в соответствии с формой, утвержденной приказом МНС РФ, указывается, что срок уплаты налога истек, в связи с чем производится взыскание налога, а также пени в пределах сумм, указанных в требовании, за счет денежных средств на счетах в банках, а также содержится указание только о доведении до сведения налогоплательщика в 5-дневный срок упомянутого выше решения, но не о том, что решение будет исполняться по истечении 5 дней или иного срока.

Таким образом, на момент получения налогоплательщиком решения налогового органа о взыскании налога и пени денежные средства со счетов в банках могут быть уже списаны в бесспорном порядке. При этом произведенное налоговым органом бесспорное списание со счетов налогоплательщика оспариваемой суммы будет препятствовать немедленному восстановлению нарушенных прав и законных интересов заявителя, что предусмотрено п. 7 ст. 201 АПК РФ. Согласно названной норме решения суда по делам об оспаривании ненормативных правовых актов, решений и действий (бездействия) государственных органов (к которым относятся и налоговые органы) подлежат немедленному исполнению, что означает немедленное восстановление прав и законных интересов налогоплательщика, нарушенных принятием акта, не соответствующего законодательству .

Следовательно, учитывая одновременное вынесение решения о взыскании инкассовых поручений, отсутствие срока для реакции налогоплательщика на вынесенное решение о взыскании, процессуальную сложность оспаривания подобных документов, защитить интересы налогоплательщика путем приостановления взыскания по таким документам сложно. Однако до получения подобных документов налогоплательщик не может быть лишен возможности обратиться с заявлением в суд о применении обеспечительных мер.

В этой связи для защиты интересов налогоплательщика от необоснованного причинения значительного ущерба, а также для обеспечения исполнения судебного акта в случае удовлетворения требований заявителя как раз и может быть использована обеспечительная мера, предусмотренная пп. 2 п. 1 ст. 91 АПК РФ, а именно «запрещение ответчику и другим лицам совершать определенные действия, касающиеся предмета спора».

На возможность применения такой обеспечительной меры прямо указано в п. 10 Постановления Пленума ВАС РФ № 5 от 28.02.2001 г. «О некоторых вопросах применения части первой Налогового кодекса РФ», которым установлена правомерность запрета налоговому органу производить взыскание оспариваемых сумм при заявлении иска о признании недействительным требования налогового органа о взыскании недоимок и пеней.

Помимо Постановления Пленума ВАС РФ, в сложившейся практике арбитражных судов также широко используется вынесение определения об обеспечении иска в виде запрещения налоговому органу совершать действия, направленные на исполнение своего решения до вступления решения суда в законную силу (пп. 2 п. 1 ст. 91 АПК РФ 2002 г., пп. 2 п. 1 ст. 76 АПК РФ 1995 г.).

Вынесение налоговым органом решения о взыскании, направление инкассовых поручений в банки, а в случае недостатка денежных средств на счетах - вынесение постановления о взыскании за счет иного имущества налогоплательщика непосредственно связано с предметом спора (оспаривание ненормативных правовых актов, послуживших основанием такого взыскания). Кроме того, вынесение налоговым органом указанных актов, а следовательно, списание денежных средств со счетов в банках будет производиться на основании оспариваемых актов.

Таким образом, запрет на осуществление налоговым органом побочных действий в части оспариваемых сумм представляется вполне обоснованной мерой.

Тем не менее, если вышеприведенные доводы не возымели должного действия на суд заявитель остался с определением об отказе в применении обеспечительных мер, обжаловать такое определение в апелляционном порядке чаше всего нецелесообразно в связи с длительными временными затратами на обжалование, особенно учитывая возможную скорость списания налогов и пени со счетов. Получается, что в такой ситуации оптимально «ускорить» в налоговом органе вынесение решения об обращении взыскания на денежные средства, дополнить предмет иска требованием о признании недействительным решения о взыскании за счет денежных средств (особо оговорив, что основания заявления не меняются, следовательно, ст. 49 АПК РФ соблюдается) и добиться приостановления взыскания уже по этому основанию (пп. 5 п. ст. 91 АПК РФ).

В отношении обеспечительных мер в налоговых спорах остается еще один вопрос: если стадия взыскания за счет денежных средств налоговым органом безуспешно пройдена в силу отсутствия денег на счетах, уже вынесено решение о взыскании налогов и сборов за счет имущества налогоплательщика и, более того, уже возбуждено в соответствии с законодательством исполнительное производство по такому решению - возможно ли приостановить исполнительное производство в рамках обеспечительных мер? Несмотря на то, что на первый взгляд, исполнительное производство тесно связано с предметом судебного спора (собственно, так оно и есть), положения п. 1 ст. 327 АПК РФ предусматривают возможность его приостановления только по исполнительным листам, выданным арбитражным судом. Следовательно, в удовлетворении подобного требования (приостановление исполнительного производства), вероятнее всего, будет отказано за неподведомственностью.

В то же время, получив определение о приостановлении взыскания по решению о взыскании налогов и сборов за счет имущества (используя пп. 5 п. 1 ст. 91 АПК РФ, при этом дополнять предмет иска или нет - заявитель решает в зависимости от позиции суда), налогоплательщик имеет полное право рассчитывать на обязательное приостановление исполнительного производства, руководствуясь п. 6 ст. 20 ФЗ «Об исполнительном производстве» («вынесение постановления должностным лицом, которому федеральным законом предоставлено право приостанавливать исполнение судебного акта или акта другого органа, на основании которого выдан исполнительный документ, а также исполнение документа, который в силу закона является исполнительным документом»).

Из вышеизложенного можно сделать следующий вывод: обладая полной информацией о практике применения обеспечительных мер налоговым составом суда, где будет рассматриваться спор, заявитель сумеет наиболее эффективно защитить свои интересы. Самым общим «рецептом» является, безусловно, запрет в адрес налогового органа на совершение любых действий, которые могут привести к взысканию налога, в рамках пп. 2 п. 1 ст. 91 АПК РФ. Если получить определение о применении обеспечительных мер в такой редакции не удается, необходимо готовить ходатайства, уже встраиваясь в понимание конкретным судьей мер обеспечения по налоговым спорам.