Виды страхования по кредиту в юникредит. Особенности каско в юникредит банке. Преимущества кредитования в ЮниКредит Банке

Кредитная программа «Volvo Саr Кредит» реализуется в партнерстве с АО ЮниКредит Банк, оказывающим услуги по кредитованию.

Преимущества кредитования в ЮниКредит Банке:

- возможность получения кредита по паспорту и водительскому удостоверению («2 документа») при первоначальном взносе от 30%9;

- снижение ставки -1% при условии страхования жизни и здоровья в СК, соответствующих требованиям Банка;

- срок рассмотрения заявки - 1 рабочий день*;

- поручительство супруга/супруги не требуется2;

- срок действия кредитного решения - 4 месяца;

- увеличение максимального возраста заемщика на срок до 5 лет при условии предоставления поручителя, удовлетворяющего требованиям Банка;

- возможность оформления полиса КАСКО с опцией мультидрайв и франшизой;

- возможность учета дополнительного дохода (работа по совместительству, сдача недвижимости в аренду, дивиденды);

- ПТС остается у клиента;

- 34 страховых компаний - партнеров Банка;

- В сумму кредита возможно включить:

- КАСКО (в т.ч. Мультидрайв, Мини-КАСКО по рискам угон, полный ущерб). Возможно оформление франшизы до 30 000 руб;

- страхование жизни и здоровья;

- дополнительное оборудование.

ВАЛЮТА КРЕДИТОВАНИЯ

Рубли

СУММА КРЕДИТА

Минимальная: 100 000 Рублей

Максимальная: 6 500 000 Рублей 3

СРОК КРЕДИТОВАНИЯ

от 3 до 84 месяцев 4 (включительно)

МИНИМАЛЬНЫЙ ПЕРВОНАЧАЛЬНЫЙ ВЗНОС

от 10 % 5

ДОСРОЧНОЕ ПОГАШЕНИЕ

Клиент имеет право погасить кредит досрочно (полностью/частично):

1) без предварительного уведомления Банка в течение первых 30 календарных дней

с даты получения кредита (согласно 353-ФЗ);

2) при предварительном уведомлении Банка за 3 календарных дня по истечении первых 30 дней с даты выдачи кредита (применимо как ранее выданным, так и к новым кредитам).

Сумма досрочного погашения не ограничена, штрафы и комиссии отсутствуют.

КОМИССИЯ ЗА ВЫДАЧУ КРЕДИТА

Отсутствует

СТРАХОВАНИЕ

Страхование (КАСКО) обязательно, возможно включение страховой премии в сумму кредита 6 .

Список аккредитованных страховых компаний .

ДОПОЛНИТЕЛЬНОЕ ОБОРУДОВАНИЕ

Возможно включение стоимости дополнительного оборудования в сумму кредита 6 . При этом стоимость дополнительного оборудования не должна превышать 20% стоимости автомобиля.

ТРЕБОВАНИЯ К ЗАЕМЩИКУ:

- гражданство РФ;

- возраст не менее 21 года на дату подачи заявления на кредит и не более 60 лет — для мужчин, 55 лет — для женщин к моменту полного погашения кредита 7 ;

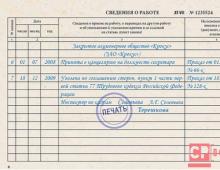

- общий непрерывный трудовой стаж — не менее 1 года, стаж на последнем (текущем) месте работы — не менее 3 месяцев;

- получить автокредит может гражданин РФ, имеющий постоянную регистрацию в любом регионе РФ 8

Условия

Кредит на новые автомобили

Срок кредита от 3 до 84 месяцев

Кредит на автомобили категории Selekt

Срок кредита от 3 до 60 месяцев

* В случае отсутствия дополнительных запросов со стороны Банка.

** Максимальный размер последнего платежа (в процентах от стоимости автомобиля, без учета аннуитетного платежа) в зависимости от срока кредита: до 12 месяцев - 50%, до 24 месяцев - 50%, до 36 месяцев - 35%.

1 Согласно данным Frank Research Group от 01.02.2015

2 Требуется поручительство супруга/супруги только при рассмотрении совокупного дохода семьи.

3 При первоначальном взносе менее 20% по кредиту на новый автомобиль, максимальный размер кредита составляет 2 000 000 рублей. По программе Selekt максимальный размер кредита при сроке эксплуатации автомобиля более 2-х лет - 2 800 000 рублей, по программе Кредит с отсрочкой погашения максимальная сумма кредита - 3 000 000 руб.

4 Максимальный срок кредитования по программе Selekt на покупку подержанного автомобиля составляет 60 месяцев, по программе Кредит с отсрочкой погашения 36 месяцев.

5 Минимальный первоначальный взнос по программе Selekt на покупку подержанного автомобиля составляет 15%, а при сроке эксплуатации автомобиля более 8 лет - 30%. Минимальный первоначальный взнос по программе Кредит с отсрочкой погашения на покупку нового автомобиля составляет 50%.

6 Размер предоставляемого Банком кредита (за исключением средств, выделенных на оплату добровольных программ страхования жизни и здоровья Заемщик) не должен превышать:

90% стоимости автомобиля при первоначальном взносе менее 30%;

75% стоимости автомобиля при первоначальном взносе не менее 30%.

7 Допускается превышение указанного возраста на 5 лет при условии предоставления поручителя, удовлетворяющего требованиям Банка.

8 За исключением следующих республик: Дагестан, Карачаево-Черкессия, Кабардино-Балкария, Северная Осетия, Ингушетия, Чечня.

9 Не требуются документы, подтверждающие трудовую / предпринимательскую деятельность и доходы заемщика / поручителя («2 документа») для всех клиентов при первоначальном взносе не менее 15% стоимости автомобиля и сумме кредита не более 900 000 рублей, при первоначальном взносе не менее 30% стоимости автомобиля и сумме кредита не более 3 000 000 рублей, при первоначальном взносе не менее 40% стоимости автомобиля и сумме кредита не более 4 800 000 рублей, при первоначальном взносе не менее 50% стоимости автомобиля и сумме кредита не более 6 500 000 рублей, за исключением следующих групп граждан: индивидуальных предпринимателей, нотариусов, адвокатов, военнослужащих, моряков.

10 Страхование должно быть оформлено с подтверждением оплаты за весь срок кредита по рискам смерти и постоянной потери трудоспособности по любой причине, страховая сумма должна быть равна сумме кредита, срок договора страхования должен быть равен сроку кредита, выгодоприобретателем по программе страхования должен являться Банк (до полного исполнения клиентом обязательств по кредитному договору).

11 В случае отсутствия страхования транспортного средства (КАСКО) процентная ставка по кредиту увеличивается на 3%.

Рассчитайте каско в компаниях аккредитованных ЮниКредит банком

ЮниКредит банк: список аккредитованных страховых компаний

Если Вы решили взять кредит в ЮниКредит банке, для оформления КАСКО на автомобиль вам предлагается воспользоваться услугами следующих аккредитованных этим банком компаний-партнеров, удовлетворяющих требованиям ЮниКредит банка к страховым:

ООО Страховая компания СК АЛРОСА

ООО Страховая компания ВТБ Страхование

ОАО ИНТАЧ СТРАХОВАНИЕ

Либерти Страхование (ОАО)

ОАО Страховая группа МСК

ЗАО Объединенная страховая компания

ОАО Страховая компания ПАРИ

ООО Группа Ренессанс Страхование

Теперь, когда вы знаете, с какими страховыми компаниями работает ЮниКредит банк, вы можете быстро узнать стоимость КАСКО во всех вышеуказанных страховых компаниях, воспользовавшись калькулятором от Ревизорро.ru

ООО СК СЕРВИСРЕЗЕРВ (Владимирская область)

ОАО Страховое общество газовой промышленности (ОАО СОГАЗ)

ООО СК Согласие

ООО Страховое общество Сургутнефтегаз

ЗАО Страховая Компания Транснефть

ЗАО Страховая группа УРАЛСИБ

ООО Зетта Страхование

ОАО Страховая акционерная компания ЭНЕРГОГАРАНТ

ЗАО Страховая компания Мегарусс-Д

ООО СК Екатеринбург

ООО ИСК Евро-полис

ООО Страховая фирма Адонис

Если ни одна страховая компания-партнер ЮниКредит банка вам не подойдет, вы можете подобрать для себя страховую компанию, которая не входит в этот список. Однако в этом случае вам необходимо будет предоставить в банк пакет документов от страховой компании, подтверждающих право на осуществление страховой деятельности и финансовую устойчивость.

Кроме того, ЮниКредит банк может рассматривать этот пакет документов до 60 дней.

Условия страхования при автокредите в ЮниКредит банке

Если вы все еще задаетесь вопросом, обязательно ли делать КАСКО на кредитную машину, ответ положительный. Для автокредита в ЮниКредит банке КАСКО – обязательное условие выдачи кредита. Полис КАСКО для ЮниКредит банка должен включать в себя страхование по рискам ущерб, угон и полная гибель ТС.

Приобретается полис КАСКО как минимум на год или на срок до окончания действия кредитного договора, если этот срок меньше года. На первый год оформление полиса КАСКО с рассрочкой платежа не допускается, страховка оплачивается полностью.

При продлении страхования КАСКО для ЮниКредит банка на второй и последующий годы может быть использована рассрочка в два платежа (50/50).

Необходимым условием по КАСКО для Юникредит банка является отсутствие в страховом договоре дополнительных условий по времени и мету хранения автомобиля (например, ночная стоянка авто только на охраняемой парковке и т.д.), а также обязательное начало действия полиса КАСКО до постановки автомобиля на учет в ГИБДД.

По рискам угон и полная гибель автомобиля при КАСКО для ЮниКредит банка страховые выплаты сначала перечисляются на счет банка, затем банк вычитает из них непогашенную часть кредита и оставшуюся сумму перечисляет заемщику. По КАСКО от полной гибели автомобиля страховая выплата рассчитывается с учетом износа машины.

По риску ущерб страховым возмещением является направление на ремонт на СТОА, которое страховая компания дает заемщику. Если автомобиль находится на техническом обслуживании у официального дилера, то направление должно выдаваться на СТОА официального дилера.

Страхование на остаточную сумму кредита. Вы можете застраховать автомобиль по КАСКО для ЮниКредит банка не на всю его рыночную стоимость, а только на ту сумму, которую еще не выплатили банку за кредит.

Но при этом, если автомобиль украдут или с ним случится что-то, что приведет к его полной гибели, то деньги получит только банк, а вы останетесь и без денег, и без автомобиля.

Включение КАСКО на первый год в кредитную сумму. В первый год кредита вы можете внести стоимость КАСКО для ЮниКредит банка в сумму кредита, т.е., стоимость полиса будет распределена таким образом между платежами по кредиту.

Специальные кредитные программы без КАСКО . В ЮниКредит банке есть несколько специальных предложений по автокредиту, при которых полис КАСКО не является обязательным условием: Легкие коммерческие автомобили, Кредит с отсрочкой погашения и Подержанный автомобиль без КАСКО.

Франшиза. При приобретении полиса КАСКО для ЮниКредит банка вы можете использовать безусловную франшизу КАСКО:

Для автомобилей стоимостью менее 1 750 000 рублей – франшиза до 15 000 рублей

Для автомобилей стоимостью более 1 750 000 рублей – франшиза до 30 000 рублей

Для мотоциклов – франшиза до 30 000 рублей.

ДОПОЛНИТЕЛЬНОЕ ОБОРУДОВАНИЕ

Возможно включение стоимости дополнительного оборудования в сумму кредита 6 . При этом стоимость дополнительного оборудования не должна превышать 20% стоимости автомобиля.

ТРЕБОВАНИЯ К ЗАЕМЩИКУ:

гражданство РФ;

возраст не менее 21 года на дату подачи заявления на кредит и не более 60 лет - для мужчин, 55 лет - для женщин к моменту полного погашения кредита 7 ;

общий непрерывный трудовой стаж - не менее 1 года, стаж на последнем (текущем) месте работы - не менее 3 месяцев;

получить автокредит может гражданин РФ, имеющий постоянную регистрацию в любом регионе РФ 8 .

УСЛОВИЯ

ОСТАТОЧНЫЙ ПЛАТЕЖ В ПРОЦЕНТАХ:

1 Согласно данным Frank Research Group от 01.10.2014 от 22.05.2014

2 Требуется поручительство супруга/супруги только при рассмотрении совокупного дохода семьи.

3 При первоначальном взносе от 20% по кредиту на новый автомобиль, максимальный размер кредита составляет 2 800 000 рублей.

4 Максимальный срок кредитования по программе Selekt на покупку подержанного автомобиля составляет 60 месяцев.

5 Минимальный первоначальный взнос по программе Selekt на покупку подержанного автомобиля составляет 15%.

6 Размер предоставляемого Банком кредита (за исключением средств, выделенных на оплату добровольных программ страхования жизни и здоровья Заемщик) не должен превышать:

. 90% стоимости автомобиля при первоначальном взносе менее 30%;

75% стоимости автомобиля при первоначальном взносе не менее 30%.

7 Допускается превышение указанного возраста на 5 лет при условии предоставления поручителя, удовлетворяющего требованиям Банка.

8 За исключением следующих республик: Дагестан, Карачаево-Черкессия, Кабардино-Балкария, Северная Осетия, Ингушетия, Чечня.

9 Не требуются документы, подтверждающие трудовую / предпринимательскую деятельность и доходы заемщика / поручителя («2 документа») для всех клиентов при первоначальном взносе не менее 15% стоимости автомобиля и сумме кредита не более 900 000 рублей, при первоначальном взносе не менее 30% стоимости автомобиля и сумме кредита не более 3 000 000 рублей, при первоначальном взносе не менее 40% стоимости автомобиля и сумме кредита не более 4 800 000 рублей, при первоначальном взносе не менее 50% стоимости автомобиля и сумме кредита не более 6 500 000 рублей, за исключением следующих групп граждан: индивидуальных предпринимателей, нотариусов, адвокатов, военнослужащих, моряков.

10 В случае оформления полиса добровольного страхования жизни и здоровья Заемщика. Страхование должно быть оформлено с подтверждением оплаты за весь срок кредита по рискам смерти и постоянной потери трудоспособности по любой причине, страховая сумма должна быть равна сумме кредита, срок договора страхования должен быть равен сроку кредита, выгодоприобретателем по программе страхования должен являться Банк (до полного исполнения клиентом обязательств по кредитному договору). Без оформления полиса добровольного страхования жизни и здоровья Заемщика ставка будет увеличена на 3%.

11 В случае оформления полиса добровольного страхования жизни и здоровья Заемщика. Страхование должно быть оформлено с подтверждением оплаты за весь срок кредита по рискам смерти и постоянной потери трудоспособности по любой причине, страховая сумма должна быть равна сумме кредита, срок договора страхования должен быть равен сроку кредита, выгодоприобретателем по программе страхования должен являться Банк (до полного исполнения клиентом обязательств по кредитному договору). Без оформления полиса добровольного страхования жизни и здоровья Заемщика ставка будет увеличена на 3%.

* Данные условия действуют с 11 марта 2015 года.

keyboard_arrow_down

Требования к компаниям

Общие требования

6. ТРЕБОВАНИЯ БАНКА К СТРАХОВЫМ ОРГАНИЗАЦИЯМ

6.1. Срок деятельности страховой организации на рынке страховых услуг не менее 3-х лет.

6.2. Соблюдение страховой организацией норм и требований, предъявляемых к страховым организациям законодательством Российской Федерации в течение 4 последних завершенных кварталов до даты проведения оценки, подготовленных в соответствии с РСБУ, в том числе:

- нормативного соотношения собственных средств (капитала) страховой организации и принятых ею страховых обязательств, определенных в соответствии с Указанием Банка России от 28 июля 2015 г. N 3743-У «О порядке расчета страховой организацией нормативного соотношения собственных средств (капитала) и принятых обязательств» со всеми изменениями и дополнениями;

- соответствия уставного капитала страховой организации нормативу, установленному Законом Российской Федерации от 27.11.1992 г. № 4015-I «Об организации страхового дела в Российской Федерации» со всеми изменениями и дополнениями;

- требований, предъявляемых к составу структуре активов, в которые инвестируются средства страховых резервов, в соответствии с Указанием Банка России от 22 февраля 2017 г. N 4297-У «О порядке инвестирования средств страховых резервов и перечне разрешенных для инвестирования активов» со всеми изменениями и дополнениями;

- требований, предъявляемых к составу и структуре активов, в которые инвестированы собственные средства (капитал) страховщика в соответствии с Указанием Банка России от 22 февраля 2017 г. N 4298-У «О порядке инвестирования собственных средств (капитала) страховщика и перечне разрешенных для инвестирования активов» со всеми изменениями и дополнениями.

6.3. Для проведения проверки финансового состояния страховой организации требованиям Банка, в рамках программ розничного кредитования и кредитования корпоративных клиентов за основу принимаются бухгалтерская (финансовая) отчетность страховой организации, составленная в соответствии с РСБУ, за последние четыре завершенных квартала до даты проведения оценки, и МСФО отчетность - за последний завершенный финансовый год до даты проведения оценки.

6.4. Предоставление страховой организацией информации о номинальных и конечных собственниках (физических лицах) с долей участия в уставном капитале 5% и более.

6.5. Соответствие требованиям к страховой организации, связанным с финансовой устойчивостью и платежеспособностью, указанным в ст. 8 настоящего Положения, а также:

- отсутствие в отношении страховой организации не исполненных предписаний, ограничивающих ее деятельность со стороны Банка России и Федеральной налоговой службы, а также фактов приостановления действия лицензии со стороны Банка России в течение последнего отчетного года;

- отсутствие случаев предоставления страховой организацией в Банк недостоверной информации и документов, предусмотренных настоящим Положением для проведения проверки соответствия страховой организации требованиям Банка в течение последних двух лет;

- отсутствие случаев подтверждения Банком в процессе проверки факта сокрытия и/или фальсификации информации, документов о финансовой устойчивости страховой организации, подтвержденные из общедоступных источников информации;

- отсутствие у страховой организации и/или аффилированных лиц, контролирующих 25% и более в уставном капитале страховой организации, дочерних и/или материнских компаний у конечного собственника, доля владения которого 25 % и более в уставном капитале страховой организации (на момент возникновения невыполненных обязательств) не менее 25 % уставного капитала, невыполненных обязательств гражданско-правового характера перед Банком и Группой ЮниКредит в течение последних 3 лет сроком более 30 дней, подтвержденных вступившими в законную силу судебными актами, или признанных страховой организацией и/или указанными структурами на момент подачи заявки на рассмотрение, а также в течение срока нахождения в Перечне страховых организаций;

- отсутствие у страховой организации и/или участников/акционеров, доля владения которых 25% и более в уставном капитале страховой организации на момент рассмотрения заявки и в течение всего периода нахождения в Перечне страховых организаций просроченных обязательств перед бюджетом и внебюджетными фондами, а также перед кредиторами сроком более 30 календарных дней в объеме, превышающем 10% от общих активов страховой организации по состоянию на последнюю отчетную дату;

- отсутствие имущественных споров, которые могут привести к снижению достаточности маржи платежеспособности страховой организации на 10% и более;

- отсутствие имущественных споров между участниками/акционерами страховой организации с долей владения 5 % и более, связанных с созданием, управлением и участием в страховой организации, если такие споры могут привести к отчуждению имущества, стоимость которого составляет 10 % и более от ликвидных активов страховой организации;

- отсутствие в отношении руководителей/членов исполнительных органов/участников/акционеров/конечных собственников с долей владения/участия 5 % и более в уставном капитале страховой организации судимости за совершение преступлений в сфере экономики;

- отсутствие в составе руководителей/членов исполнительных органов/участников/акционеров/конечных собственников лиц, дисквалифицированных уполномоченными органами (в течение периода действия дисквалификации);

- отсутствие в отношении страховой организации инициации процедуры банкротства, начиная с момента принятия арбитражным судом заявления о признании страховой организации несостоятельной (банкротом) в установленном действующим законодательством порядке, инициации процедуры отзыва лицензии;

- отсутствие аффилированных лиц, контролирующих 20% и более в уставном капитале страховой организации, находящихся в процессе ликвидации (банкротства);

- отсутствие исполнительного производства о наложении ареста на имущество страховой организации стоимостью не менее 15% от уставного капитала, указанного в самой последней отчетности по РСБУ, имеющейся в наличии;

- соответствовать критериям устойчивого финансового положения, изложенным в ст. 8 настоящего Положения;

- не более 15% от общего объема страховых резервов и собственных средств из отчета о составе и структуре активов (код формы по ОКУД 0420154) должны быть вложены в ценные бумаги кредитных организаций и находится на счетах в кредитных организациях, в отношении которых действует хотя бы одно из нижеследующих обстоятельств 1:

- a) приостановлена или отозвана лицензия;

- b) введена временная администрация;

- c) имеется неисполненное предписание ЦБ;

- d) имеются нарушения в течение последних отчетных двенадцати месяцев одного и более из обязательных нормативов, установленных Банком России.

6.6. Наличие договоров облигаторного перестрахования с зарубежными страховыми организациями/перестраховщиками (с рейтингом не ниже инвестиционного по классификации Standard&Poors и/или Fitch и/или Moody’s и/или A.M. Best: не ниже «ВВB-» по классификации Standard&Poors и/или Fitch и/или «Baa3» по классификации Moody’s и/или не ниже «bbb+» по классификации A.M. Best) и/или с российскими страховыми организациями/перестраховщиками () (с рейтингом от АКРА и/или РА Эксперт (RAEX) не ниже «А-(RU)» и «ruA-» соответственно).

Система принятия решений, связанных со страхованием имущества, централизована, у страховой организации выделен ответственный сотрудник для координации взаимодействия с Банком.

6.7. Страховые организации заключают полис/договор страхования с Клиентом по типовой форме и в соответствии с требованиями Банка к страховым услугам, согласно настоящему Положению.

6.8. Все вышеуказанные требования должны соблюдаться в течение всего срока нахождения страховой организации в Перечне страховых организаций.

6.9. Требования Банка могут изменяться в зависимости от изменения законодательства. В случае предоставления неполного перечня документов Банк вправе не принимать комплект документов к рассмотрению или запросить недостающую информацию/документы. В случае не предоставления страховой организацией необходимых документов и информации для проведения проверки соответствия страховой организации требованиям Банка, а также предоставления неполного пакета документов и информации без объяснения причин невозможности их предоставления, Банк вправе не принять неполный пакет документов и/или отказать страховой организации во взаимодействии до полного устранения причин, повлекших отказ во взаимодействии.

6.10. В случае, если страховая организация не соответствует требованиям Банка, Банк оставляет за собой право согласования взаимодействия со страховой организацией путем вынесения вопроса на заседание Правления Банка, инициируемого УФУч, с подробным обоснованием со стороны заинтересованных бизнес-подразделений о необходимости принятия полисов от страховой организации. Данное условие вступает в силу с момента введения в действие негативных последствий в Индивидуальные условия в отношении заемщиков, заключивших / продливших договор страхования со страховой организацией, не соответствующей требованиям Банка и доведения информация о возможности применения таких условий до сведения заемщиков на сайте Банка и в местах оказания услуги.

1 Источником получения указанной в настоящем пункте информации является официальный сайт Банка России (www.cbr.ru), а также другие открытые источники массовой информации.

keyboard_arrow_down

Требования к договорам

7. ТРЕБОВАНИЯ БАНКА К УСЛОВИЯМ ПРЕДОСТАВЛЕНИЯ СТРАХОВОЙ УСЛУГИ

7.1. Страховая организация должна обеспечить возможность заключения договоров страхования имущества, оформленного в залог по обязательствам физических и юридических лиц (малый и средний бизнес) в рамках программ автокредитования, с учетом следующих условий:

7.1.1. В договоре/полисе страхования должна быть ссылка на характер взаимоотношений между страхователем и Банком (застрахованное имущество находится в залоге у АО ЮниКредит Банк (далее - Залогодержатель) на основании договора залога № _______________ от, заключенного со страхователем (Залогодатель по договору о залоге) в обеспечение обязательств по Кредитному договору № ____________ от).

7.1.2. По договору (полису) страхования Выгодоприобретателем по риску «Ущерб» является Страхователь, по рискам «Хищение (Угон)» и «Ущерб» на условиях «Полная гибель ТС» - АО ЮниКредит Банк в сумме неисполненных Заемщиком обязательств перед Банком (установление двух и более Выгодоприобретателей по одному риску одновременно не допускается).

7.1.3. Страхование транспортного средства осуществляется по рискам «Хищение (Угон)», «Ущерб», «Полное уничтожение (гибель)» в соответствии с терминологией, определенной Правилами страхования страховой организации.

7.1.4. Страховая сумма для застрахованного транспортного средства составляет не менее суммы кредита. Договором (полисом) страхования должно быть предусмотрено страхование транспортного средства до его регистрации в органах ГИБДД, причем Страховщик по риску «Хищение» несет ответственность в течение срока, установленного Законодательством РФ, в полном объеме, по истечении указанного срока (до регистрации в ГИБДД) в объеме не менее размера неисполненных обязательств Страхователя перед Банком.

7.1.5. В договоре страхования должны быть установлены следующие условия:

- неагрегатная (не уменьшаемая) страховая сумма;

- отсутствие ограничений по месту ночного хранения транспортного средства;

- страховая сумма по договору/полису страхования устанавливается в валюте кредита.

7.1.6. Страховое возмещение по риску «Ущерб» производится Страховщиком путем направления поврежденного застрахованного транспортного средства на ремонт на СТОА по выбору Страховщика или Страхователя.

7.1.7. В случае наступления страхового случая по риску «Ущерб при полной гибели» страховое возмещение производится Страховщиком в размере страховой суммы за вычетом износа и без учета стоимости годных остатков транспортного средства.

7.1.8. В случае если срок кредитования менее одного года, срок действия договора/полиса страхования должен быть не менее срока кредитования. В случае если срок кредитования более одного года, договор/полис страхования должен быть заключен на срок не менее одного года с возможностью пролонгации. При этом рассрочка при оплате страховых премий может предоставляться только со второго года страхования с возможностью внесения очередной суммы страховой премии не реже одного раза в течение каждых 6 месяцев последующего года.

7.1.9. Договоры/полисы страхования за первый год должны оформляться без условия о рассрочке платежа страховой премии. Рассрочка при оплате страховой премии допускается только со второго года (если срок действия кредитного договора превышает один год). Оплата страховой премии может быть разделена на две части.

7.1.10. Договор страхования должен признаваться действительным на всей территории РФ, за исключением территорий вооруженных конфликтов, войн, чрезвычайных положений.

7.1.11. К управлению транспортным средством кроме Заемщика могут быть допущены не более четырех человек. При условии оформления полиса «Мультидрайв», к управлению автомобилем могут быть допущены неограниченное количество лиц, имеющих водительское удостоверение соответствующей категории.

7.1.12. Договором страхования может быть предусмотрена безусловная франшиза:

- для всех транспортных средств стоимостью менее 2 250 000 (Два миллиона двести пятьдесят) тысяч рублей или эквивалент в долларах США и евро - до 30 000 (Тридцать) тысяч рублей или эквивалент в долларах США и евро;

- для транспортных средств стоимостью 2 250 000 (Два миллиона двести пятьдесят) тысяч рублей или эквивалент в долларах США и евро и выше - до 50 000 (Пятьдесят) тысяч рублей или эквивалент в долларах США и евро;

- для всех мотоциклов до 30 000 (Тридцать тысяч) рублей или эквивалент в долларах США и евро.

7.2. Требования Банка к условиям предоставления страховой услуги по ипотечному страхованию залогов физических лиц и малого среднего бизнеса

7.2.1. При страховании имущества, предметом заключаемого Договора страхования является страхование «Риска повреждения и утраты объекта недвижимости» для физического лица. Для юридического лица - страхователя, предметом заключаемого Договора страхования является «Риск утраты и повреждения объекта недвижимости» и «Риск потери объекта недвижимости в результате прекращения права собственности на объект недвижимости»; при страховании жизни и потери трудоспособности - «Риск причинения вреда жизни и постоянной трудоспособности».

7.2.2. Выгодоприобретатель по договору страхования «Риск повреждения и утраты объекта недвижимости в результате прекращения права собственности на объект недвижимости» на период действия кредитного договора в пределах задолженности Заемщика по кредитному договору (включая начисленные, но не выплаченные проценты, комиссии и штрафы), а также Выгодоприобретатель по договору страхования «Риск причинения вреда жизни, и постоянной трудоспособности» определяется согласно действующим на момент заключения договора страхования условиям предоставления кредита и находящимся в публичном доступе на сайте Банка в сети Интернет по адресу unicredit.ru. Страховая сумма рассчитывается как остаток ссудной задолженности (сумма невыплаченного основного долга по кредиту, установленного на определенную дату) по кредиту.

7.2.3. Не допускается установление в договоре страхования запрета на передачу предмета страхования - имущества в последующий залог.

7.2.4. Договором страхования должен быть установлен срок, в течение которого Страховщик обязан рассмотреть документы на подтверждение факта наступления страхового случая и осуществить выплату страхового возмещения (в случае подтверждения). Такой срок должен отчитываться от даты предоставления Страхователем комплекта (согласно перечню документов, указанном в договоре страхования) документов Страховщику.

7.2.5. Договором страхования должен быть установлен срок, в течение которого Страховщик обязан рассмотреть документы на подтверждение факта наступления страхового случая и осуществить выплату страхового возмещения (в случае подтверждения). Такой срок должен отсчитываться от даты представления Страхователем комплекта документов Страховщику согласно установленному Договором страхования перечню документов.

7.2.6. Выплата страхового возмещения по риску «Утрата и повреждение объекта недвижимости», а также по риску «Потеря объекта недвижимости в результате прекращения права собственности на объект недвижимости» осуществляется в размере 100 % страховой суммы.

7.2.7. Размер страхового возмещения по риску «Ущерб» определяется в размере расходов, связанных с восстановлением (ремонтом) имущества, но не выше страховой суммы.

7.2.8. Страховщик вправе приостановить выплату страхового возмещения только в случае возбуждения уголовного дела по факту страхового случая, в договоре должен быть установлен максимальный срок, на который может быть приостановлена выплата.

7.2.9. Выгодоприобретатель по рискам «Утраты и повреждения объекта недвижимости», «Потери объекта недвижимости в результате прекращение права собственности на объект недвижимости» определяется действующими на момент заключения договора страхования условиями предоставления кредита и находящимся в публичном доступе на сайте Банка в сети Интернет по адресу unicredit.ru.

7.2.10. Договор страхования должен предусматривать возможность смены Выгодоприобретателя без прекращения действия договора в случае уступки прав требований по кредитному договору другой кредитной организации или иной организации, в том числе не имеющей лицензию на право осуществления банковской деятельности.

7.2.11. Заключаемый договор страхования может предусматривать франшизу до 15 000 рублей (500 в долларах США или 400 евро) для мелких частичных ущербов.

7.2.12. Объект недвижимости должен быть застрахован как минимум от риска «Утраты и повреждения объекта недвижимости».

7.2.13. В отношении залогового имущества залогодателей (малый и средний бизнес) страхованию подлежат несущие и не несущие стены, перегородки, двери и окна, инженерные коммуникации, электропроводка, отопительные системы, системы газо - и водоснабжения, канализация и т.д. Договор страхования должен покрывать риск повреждения/уничтожения имущества в результате следующих событий:

- пожар;

- удар молнии;

- взрыв газа, используемого в бытовых целях;

- взрыв паровых котлов, газопроводов, аппаратов и других аналогичных устройств, а также взрыв взрывчатых веществ, употребляемых для бытовых и промышленных целей;

- повреждение имущества водой или иной жидкостью вследствие аварии водопроводных, канализационных, отопительных систем, проникновения воды или иной жидкости из соседних помещений, или вследствие тушения пожара;

- стихийные бедствия;

- падение летательных аппаратов и их обломков и прочих инородных тел.

7.2.14. В отношении залогового имущества физических лиц, Договор страхования должен покрывать риск повреждения/уничтожения имущества.

7.3. Требования Банка к страхованию права собственности (титула) заемщика/залогодателя на объект недвижимости

7.3.1. Договор страхования должен покрывать риск утраты владельцем объекта недвижимости в результате прекращения права собственности (за исключением отчуждения объекта недвижимости залогодателем - собственником объекта недвижимости с письменного согласия залогодержателя и отчуждения объекта недвижимости в результате обращения взыскания на него Банком).

7.3.2. В отношении залогового имущества залогодателей (малый и средний бизнес) риск утраты владельцем объекта недвижимости в результате прекращения права собственности включает следующие основания:

- наличие недействительных или ненадлежащим образом оформленных документов, подтверждающих право собственности залогодателя на застрахованное имущество, или документов, являющихся основанием для совершения сделки;

- недееспособность или ограниченная дееспособность физических лиц - бывших собственников в предыдущих сделках по отчуждению предмета залога; неправоспособность или отсутствие специальной правоспособности юридических лиц - бывших собственников в предыдущих сделках по отчуждению предмета залога. Страховым случаем по данному виду страхования должно являться вступившее в законную силу решение суда, повлекшее прекращение или ограничение (обременение) права собственности залогодателя на предмет ипотеки (в том числе случившееся после окончания срока страхования, если судебный иск был подан в период действия договора страхования).

7.3.3. Договор страхования заключается на срок от 36 месяцев с даты оформления права собственности заемщика/залогодателя.

7.4. Требования Банка к неимущественному (личному) и иному страхованию

7.4.1. Требования Банка к условиям предоставления услуги по неимущественному (личному) и иному страхованию определяются действующими на момент заключения соответствующего договора условиями предоставления кредита.

7.5. Требования Банка к страхованию корпоративных залогов

7.5.1. В случае если срок кредитования менее одного года, договор/полис страхования должен включать возможность пролонгации. В случае если срок кредитования более одного года, договор/полис страхования должен быть заключен на срок не менее одного года с возможностью пролонгации. При этом рассрочка при оплате страховых премий может предоставляться раз в 6 месяцев с первого года страхования с возможностью внесения очередной суммы страховой премии не реже одного раза в течение каждых 6 месяцев последующего года.

7.5.2. Выгодоприобретателем по договору страхования должен быть указан Банк. Договор страхования должен содержать следующую формулировку:

«Выгодоприобретателем по настоящему Договору страхования является Акционерное общество «ЮниКредит Банк» (119034, г. Москва, Пречистенская наб. д. 9, ИНН 7710030411, КПП 775001001, ОКПО 09807247, БИК 044525545, к/с 30101810300000000545 в ОПЕРУ Московского ГТУ Банка России) в части непогашенной задолженности по Соглашению о предоставлении кредита № ___ от _____, заключенному между Выгодоприобретателем и ___________________ (Заемщиком) (далее - Кредитный Договор):

- с даты заключения настоящего Договора страхования.

- [или: с даты государственной регистрации залога в пользу Банка. ] 1

Выгодоприобретатель является Залогодержателем имущества, застрахованного по настоящему Договору, на основании договора о залоге [или: ипотеки] № ___ от _____, заключенного [подписанного] между Страхователем и Выгодоприобретателем (Залогодержателем) в обеспечение исполнения обязательств _____ (Заемщика) (Страхователя) по Кредитному договору.

Сумма денежных обязательств Заемщика (Страхователя) по Кредитному договору/сумма задолженности Заемщика (Страхователя) по Кредитному договору подтверждается выписками Выгодоприобретателя по счетам учета задолженности Заемщика (Страхователя), а равно расчетом, предоставленным Выгодоприобретателем.

Стороны пришли к взаимному соглашению, что вышеперечисленные документы являются исчерпывающими и достаточными для целей подтверждения суммы денежных обязательств Заемщика (Страхователя) по Кредитному договору (суммы задолженности Заемщика (Страхователя) по Кредитному договору).

В случае полного погашения задолженности Заемщика (Страхователя) по Кредитному договору, Выгодоприобретателем по настоящему Договору страхования становится Страхователь, в том числе с правом получения страхового возмещения в части, превышающей сумму денежных обязательств Страхователя (Заемщика) по Кредитному договору на дату наступления страхового случая.

Страховщик обязан уведомить в письменной форме Выгодоприобретателя о любых изменениях вносимых в настоящий Договор страхования (Полис) до момента внесения таких изменений в Договор страхования (Полис)".

7.5.3. Договор страхования недвижимого имущества, являющегося предметом залога по договору последующей ипотеки, может быть заключен ранее даты государственной регистрации договора последующей ипотеки, но в любом случае не ранее даты заключения (государственной регистрации залога в пользу Банка) действующего договора первой из предшествующих ипотек, залогодержателем по которому является Банк. Если в Банк предоставлен договор страхования, дата заключения которого ранее даты заключения договора залога, принятие такого договора страхования возможно в том случае, если в таком договоре страхования будет прописано, что Банк-Залогодержатель является Выгодоприобретателем с даты заключения договора залога (государственной регистрации договора ипотеки).

7.5.4. Размер страховой франшизы не должен превышать 5% от страховой стоимости предмета залога.

7.5.5. Наличие страхового интереса.

7.5.6. Оплата страховой премии (ее частей, если предусмотрена оплата частями) должна быть произведена полностью, своевременно (в сроки, указанные в договоре страхования) и подтверждена платежными документами с отметками исполняющего банка об их исполнении или письмом от страховой компании, подтверждающим полную своевременную оплату страховой премии и действительность договора страхования. Документы, подтверждающие оплату страховой премии по договору страхования, должны позволять четко, однозначно установить, что оплачена страховая премия именно по представленному договору страхования. Оплата частей премии должна быть установлена не чаще чем один раз в квартал.

7.5.7. Перечень застрахованного имущества должен точно соответствовать перечню имущества, заложенного по договору залога по следующим параметрам:

- идентификационные признаки (наименование, марка, модель, технические характеристики и параметры, заводские, инвентарные, кадастровые номера и т.п.);

- территория страхования (почтовый адрес места нахождения имущества, указанный в договоре залога);

- страховая сумма является неагрегатной и должна составлять не менее суммы, указанной в договоре залога. В договоре страхования должна быть не только определена общая страховая стоимость всего заложенного имущества, но и стоимость по каждой позиции застрахованного имущества отдельно;

- площадь объектов недвижимости.

7.5.8. В зависимости от объекта страхования имущество, передаваемое в залог, должно быть застраховано от следующих рисков:

Вид имущества |

Наименование риска |

Недвижимость (за исключением земельных участков) |

Удар молнии Стихийные бедствия (землетрясения, извержения вулкана или действия подземного огня, оползней, горных обвалов, бурь, вихрей, ураганов, наводнения, града или ливня) Противоправные действия третьих лиц Бой оконных стекол, зеркал и витрин (для торговых (магазины, кафе, рестораны) и офисных помещений, имеющих витринные окна, автоцентров, отелей) . Страховая сумма по данному риску устанавливается по соглашению сторон в абсолютной величине или процентном соотношении от общей страховой суммы и не может быть ниже действительной восстановительной стоимости остекления. Наезд наземных транспортных средств |

Земельные участки |

Взрыв газа (только при наличии газопровода) Стихийные бедствия (землетрясения, извержения вулкана или действия подземного огня, оползней, горных обвалов, бурь, вихрей, ураганов, наводнения, града или ливня) Падение пилотируемых летающих объектов или их обломков, грузов из них |

Оборудование |

Удар молнии Взрыв газа, употребляемого в бытовых целях Убытки, происшедшие вследствие мер, принятых для спасения имущества, для тушения пожара или для предупреждения его распространения Стихийные бедствия (землетрясения, извержения вулкана или действия подземного огня, оползней, горных обвалов, бурь, вихрей, ураганов, наводнения, града или ливня) Взрыв паровых котлов, газохранилищ, газопроводов, машин, аппаратов и других аналогичных устройств Повреждение имущества водой из водопроводных, канализационных, отопительных систем и систем пожаротушения Противоправные действия третьих лиц Кража с незаконным проникновением в помещение либо иное хранилище Падение на застрахованное имущество пилотируемых летающих объектов или их обломков, грузов из них |

Товары (в обороте) |

Пожар (исключение: залог ТМЦ в виде металлопроката) Удар молнии Взрыв газа, употребляемого в бытовых целях (применяется только там, где есть газопровод) Убытки, происшедшие вследствие мер, принятых для спасения имущества, для тушения пожара или для предупреждения его распространения Стихийные бедствия (землетрясения, извержения вулкана или действия подземного огня, оползней, горных обвалов, бурь, вихрей, ураганов, наводнения, града или ливня) Взрыв (самих товаров в обороте, если они являются горючими, взрывоопасными, воспламеняющимися и т.п.) Повреждение имущества водой из водопроводных, канализационных, отопительных систем и систем пожаротушения Противоправные действия третьих лиц Кража с незаконным проникновением в помещение либо иное хранилище. |

Автотранспорт |

АВТОКАСКО (хищение, ущерб, полная гибель). Территория страхования - РФ + территория эксплуатации ТС. |

Специальная техника и передвижное оборудование |

Удар молнии Стихийные бедствия и/или опасные природные явления Противоправные действия третьих лиц Дорожно-транспортное происшествие (ДТП) - если предусмотрена эксплуатация на дорогах общего пользования; Столкновение с различными предметами (в том числе с транспортными средствами); Наезд (удар) на неподвижные или движущиеся предметы (сооружения, препятствия, животных и т.д.); Опрокидывание; Падение (в том числе падение в воду, провал под лед); Падение инородных предметов на застрахованное имущество. |

Ж/д транспорт |

Хищение и полная гибель имущества, противоправные действия третьих лиц. Территория страхования - РФ + территория эксплуатации. |

1 В случае если договор страхования заключен ранее даты государственной регистрации ипотеки.

Рассчитайте каско в компаниях аккредитованных ЮниКредит банком

ЮниКредит банк: список аккредитованных страховых компаний

Если Вы решили взять кредит в ЮниКредит банке, для оформления КАСКО на автомобиль вам предлагается воспользоваться услугами следующих аккредитованных этим банком компаний-партнеров, удовлетворяющих требованиям ЮниКредит банка к страховым:

ООО Страховая компания СК АЛРОСА

ООО Страховая компания ВТБ Страхование

ОАО ИНТАЧ СТРАХОВАНИЕ

Либерти Страхование (ОАО)

ОАО Страховая группа МСК

ЗАО Объединенная страховая компания

ОАО Страховая компания ПАРИ

ООО Группа Ренессанс Страхование

Теперь, когда вы знаете, с какими страховыми компаниями работает ЮниКредит банк, вы можете быстро узнать стоимость КАСКО во всех вышеуказанных страховых компаниях, воспользовавшись калькулятором от Ревизорро.ru

ООО СК СЕРВИСРЕЗЕРВ (Владимирская область)

ОАО Страховое общество газовой промышленности (ОАО СОГАЗ)

ООО СК Согласие

ООО Страховое общество Сургутнефтегаз

ЗАО Страховая Компания Транснефть

ЗАО Страховая группа УРАЛСИБ

ООО Зетта Страхование

ОАО Страховая акционерная компания ЭНЕРГОГАРАНТ

ЗАО Страховая компания Мегарусс-Д

ООО СК Екатеринбург

ООО ИСК Евро-полис

ООО Страховая фирма Адонис

Если ни одна страховая компания-партнер ЮниКредит банка вам не подойдет, вы можете подобрать для себя страховую компанию, которая не входит в этот список. Однако в этом случае вам необходимо будет предоставить в банк пакет документов от страховой компании, подтверждающих право на осуществление страховой деятельности и финансовую устойчивость.

Кроме того, ЮниКредит банк может рассматривать этот пакет документов до 60 дней.

Условия страхования при автокредите в ЮниКредит банке

Если вы все еще задаетесь вопросом, обязательно ли делать КАСКО на кредитную машину, ответ положительный. Для автокредита в ЮниКредит банке КАСКО – обязательное условие выдачи кредита. Полис КАСКО для ЮниКредит банка должен включать в себя страхование по рискам ущерб, угон и полная гибель ТС.

Приобретается полис КАСКО как минимум на год или на срок до окончания действия кредитного договора, если этот срок меньше года. На первый год оформление полиса КАСКО с рассрочкой платежа не допускается, страховка оплачивается полностью.

При продлении страхования КАСКО для ЮниКредит банка на второй и последующий годы может быть использована рассрочка в два платежа (50/50).

Необходимым условием по КАСКО для Юникредит банка является отсутствие в страховом договоре дополнительных условий по времени и мету хранения автомобиля (например, ночная стоянка авто только на охраняемой парковке и т.д.), а также обязательное начало действия полиса КАСКО до постановки автомобиля на учет в ГИБДД.

По рискам угон и полная гибель автомобиля при КАСКО для ЮниКредит банка страховые выплаты сначала перечисляются на счет банка, затем банк вычитает из них непогашенную часть кредита и оставшуюся сумму перечисляет заемщику. По КАСКО от полной гибели автомобиля страховая выплата рассчитывается с учетом износа машины.

По риску ущерб страховым возмещением является направление на ремонт на СТОА, которое страховая компания дает заемщику. Если автомобиль находится на техническом обслуживании у официального дилера, то направление должно выдаваться на СТОА официального дилера.

Страхование на остаточную сумму кредита. Вы можете застраховать автомобиль по КАСКО для ЮниКредит банка не на всю его рыночную стоимость, а только на ту сумму, которую еще не выплатили банку за кредит.

Но при этом, если автомобиль украдут или с ним случится что-то, что приведет к его полной гибели, то деньги получит только банк, а вы останетесь и без денег, и без автомобиля.

Включение КАСКО на первый год в кредитную сумму. В первый год кредита вы можете внести стоимость КАСКО для ЮниКредит банка в сумму кредита, т.е., стоимость полиса будет распределена таким образом между платежами по кредиту.

Специальные кредитные программы без КАСКО . В ЮниКредит банке есть несколько специальных предложений по автокредиту, при которых полис КАСКО не является обязательным условием: Легкие коммерческие автомобили, Кредит с отсрочкой погашения и Подержанный автомобиль без КАСКО.

Франшиза. При приобретении полиса КАСКО для ЮниКредит банка вы можете использовать безусловную франшизу КАСКО:

Для автомобилей стоимостью менее 1 750 000 рублей – франшиза до 15 000 рублей

Для автомобилей стоимостью более 1 750 000 рублей – франшиза до 30 000 рублей

Для мотоциклов – франшиза до 30 000 рублей.