Возврат страховой премии при досрочном погашении кредита. Можно ли вернуть страховку по ипотеке в сбербанке Возвращается ли страховка по ипотеке

В момент досрочного погашения займа вы имеете право частично вернуть уплаченную наперед страховку. О расчете размера выплаты и нюансах возврата страховых платежей вы узнаете из статьи.

Как досрочно погашать кредит

Вы имеете право частично или полностью погасить задолженность. В любом случае это снизить вашу финансовую нагрузку и сократит сумму переплат. Если вы вернете долг в полном объеме, банк расторгнет кредитное соглашение, избавив вас от каких-либо обязательств. В случае частичного погашения кредитор пересчитает график платежей, размер задолженности уменьшится.

При досрочном возврате ссуды вам потребуется:

- Изучить условия договора по кредиту относительно возврата заемных средств. Часто банки требуют уведомить их о подобном намерении заранее.

- Посетить отделение банка и составить заявление в двух экземплярах, указав дату погашения кредита и сумму. Один экземпляр следует передать сотруднику. На втором, вашем, должны поставить отметку о приеме документа.

- В указанное время обратиться в банк и внести на кредитный счет необходимую сумму. При полном погашении уточнить остаток задолженности у специалиста.

- При частичном погашении потребовать пересчитанный график платежей. Он должен быть оформлен в качестве дополнительного соглашения и подписан кредитором.

- При возврате всей суммы запросить в банке справку о закрытии кредитного счета.

Как вернуть страховку при досрочном погашении

Если в процессе получения ссуды вы купили страховку, то стоит попытаться вернуть средства, внесенные наперед. После полного погашения займа обратитесь в страховую фирму с документами:

- ксерокопией кредитного соглашения;

- паспортом;

- справкой от кредитора о полном возврате долга;

- заявлением, оформленным на имя директора компании, о преждевременном расторжении страхового полиса и возврате части страховой премии.

Обратите внимание, что агентство имеет право не возвращать деньги при выплате заемщиком кредита раньше срока, когда в договоре не указаны иные варианты. Поэтому при получении отказа ищите грамотного юриста. Он может использовать некоторые лазейки, ссылаясь:

- на формулировку кредитного соглашения , которая гласит, что договор страхования заключается на срок действия кредита;

- на тот факт, что риски по возникновению страхового случая отсутствуют;

- на навязывание банком страховки и др.

Если действия юриста не дадут результат, вы имеете право обратиться в суд. Увеличить шансы на успех вы сможете, изучив условия страхового договора при получении займа. Проверяйте, чтобы порядок возврата премии был подробно описан в правилах.

Как рассчитывается страховка при досрочном погашении кредита

Страховая сумма начисляется по двум схемам:

- На остаток кредита – ежегодно уровень страховки снижается.

- На полный размер кредита – премия не зависит от остаточной суммы.

Расчет страховой компенсации удобно рассмотреть на примере: вы оформили ссуду в размере 200 тыс. р. на срок 5 лет. Ежегодный страховой взнос составляет 1%.

1. Первый способ расчета.

При оформлении ссуды с вас взяли 6880 р. в качестве страхового взноса. Распределив данную сумму по годам в соотношении с остатком кредитной задолженности, вы получите:

Если вы погасили ссуду за 2 года, то страховщик должен выплатить вам компенсацию за оставшийся срок: 1440+1060+620=3120 р.

2. Второй способ расчета.

- При оформлении ссуды с вас взяли страховку в размере 200000*1%*5 лет=10000 р.

- Вы погасили задолженность за 2 года и 5 месяцев.

- Размер подлежащей возврату страховки составит 10000/60 месяцев*31 месяц=5167 р.

Страхование имущества является обязательным условием при покупке недвижимости в ипотеку. Также банки для того, чтобы снизить свои финансовые риски, предлагают комплексное страхование, которое включает в себя дополнительно страхование жизни, здоровья, а также титульное страхование прав собственности. Но можно ли осуществить возврат страховки по ипотеке? В каждом отдельном случае нужно изучить договор страхования либо полис, и во многом такая возможность зависит от самой страховой компании, условий и правил страхования. Но мы рассмотрим самые распространенные случаи, которые чаще всего встречаются.

Согласно 25-й статье закона о правах потребителя, никто не может навязать товар или услугу при предоставлении другого товара или услуги. Поскольку сам ипотечный договор уже является той первостепенной услугой, которую вы оформляете в банке, то страховка уже необязательна. Но банковские организации идут на хитрость и предлагают тот же кредит на недвижимость без дополнительной страховки, но с повышенной процентной ставкой. По сути, на момент оформления кредита на квартиру можно отказаться от страхования жизни и здоровья и титула, таким образом сэкономить деньги на ежегодные премии в пользу страховой компании.

Но также стоит учитывать: поскольку ипотечный договор подразумевает под собой залог на приобретаемую недвижимость, то страховать имущество все же придется. Это также прописано в законодательстве. Таким образом, в Сбербанке можно оформить кредит на квартиру как с комплексным страхованием (титул, имущество, жизнь и здоровье), так и просто со страхованием имущества.

При этом в первом случае процентная ставка будет ниже, но вам придется оплачивать премию в страховую компанию. Во втором – ставка по кредиту будет выше, но при этом вы освобождаетесь от ежегодных выплат в страховую фирму. И в каждом отдельном случае стоит самостоятельно просчитать, что именно будет для вас выгодней и как лучше сэкономить деньги.

Сбербанк, как и другие банковские организации, не имеет права отказать вам в кредите на недвижимость, если вы отказываетесь от комплексного страхования.

Правила возврата страховки

Вернуть страховую премию можно, но это зависит непосредственно от договора страхования. Стоит сразу разграничить варианты страхования. Они делятся на два типа:

- Личное страхование. В этом случае у вас на руках имеется страховой полис. Договор заключается между клиентом и страховой компанией.

- Коллективный договор. Обычно к такому типу относится страховка жизни и здоровья. Это трехсторонний договор между банком, страховой компанией и клиентом. При этом клиент является застрахованным лицом. В случае если наступает страховое событие, обычно это присвоение инвалидности первой или второй группы либо летальный исход, то страховая компания оплачивает сумму основного долга и проценты по кредиту, освобождая клиента от кредитных обязательств.

Поэтому прежде чем обратиться в страховую компанию для того, чтобы вернуть деньги за уплаченную премию, сначала определитесь с типом вашего договора. В случае личного страхования у вас имеется полис или договор, в котором прописаны условия, по которым вы сможете вернуть часть денег за страховку. Также согласно законодательству по договорам, оформленным с 29 мая 2016 года, можно вернуть деньги за страховку в первые 5 дней с момента подписания договора.

Если этот срок уже прошел, то ознакомьтесь с документом, там прописаны условия по возврату части страховой премии. Обычно страховые компании возвращают часть премии в размере 40-70% за неиспользованные годы и только после того, как кредит уже полностью погашен и в процессе выплат не наступало страховое событие. Но также вернуть часть премии бывает возможно и при действующем кредите, но в этом случае банк повышает процентную ставку.

Если же у вас оформлен коллективный или групповой договор страхования, то здесь все намного сложней. Как правило, на руки вам сам документ не выдают, а договор основан на общих правилах, которые расположены в офисах страховой компании либо на официальном сайте. Такие документы вам страховые компании и банки также выдавать не обязаны, только по вашему требованию. Но после подписания договора у всех трех сторон вступают в силу права и обязанности, основанные на этих правилах.

Зачастую возврат страховой премии по инициативе застрахованного лица не предусмотрен даже после полного досрочного погашения кредита. Часто коллективные договоры страхования жизни и здоровья предоставляют организации, сотрудничающие со Сбербанком. Поэтому на момент оформления кредита внимательно изучите все индивидуальные договоры страхования, а также потребуйте общие правила страхования, если оформляется коллективный договор.

Куда обратиться для возврата?

После того как вы изучили договор страхования и убедились, что вернуть часть денег можно, стоит обратиться непосредственно в страховую компанию. Если у них есть отделение в вашем городе, то можете направиться туда, предварительно подготовив пакет документов (о них речь пойдет ниже). Некоторые страховые организации работают через отделения банков или просят передать перечень необходимых документов на юридический адрес посредством «Почты России».

Поэтому сначала ознакомьтесь с сайтом страховой компании, они предоставляют полную информацию и алгоритм действий в таких случаях. Вам понадобится написать заявление установленного образца, который также есть у страховщика на сайте. Стоит сразу отметить, что банк и страховая компания – это разные финансовые организации, и не следует требовать вернуть страховую премию у банка, банк предоставляет вам кредит, финансируя страховую компанию. О возможности возврата премии следует обращаться именно в страховую организацию.

Необходимые документы

После того как вы убедились, что вернуть часть премии можно, и изучили сайт страховщика с подробной инструкцией, как поступать в подобных ситуациях, можно приступать к сбору документов и написанию заявления, на основании которого вам вернут деньги. Поскольку в разных страховых организациях этот перечень различен, мы приведем общий пример, когда вернуть деньги за страховку можно только после погашения кредита, как это часто бывает с компаниями, сотрудничающими со Сбербанком.

Следует подготовить следующий пакет документов:

- Паспорт заемщика.

- Договор на ипотеку.

- Первоначальный график выплат.

- Справка из банка о том, что задолженность полностью погашена.

- Полис либо заявление на страхование.

- Документы на квартиру.

- Реквизиты счета, открытого в банке, куда переведут денежные средства.

Что делать, если отказали в возврате?

После того как вы написали заявление и подали все необходимые документы, стоит подождать, пока ваше обращение рассмотрят. Обычно сроки указаны в самом договоре или полисе, если время на рассмотрение заявления не указано, то согласно законодательству обращение может рассматриваться в течение 30 календарных дней с момента его подачи, и в редких случаях оно может быть увеличено до 60 дней. Эти сроки связаны с тем, что заявление, как правило, рассматривается не по месту вашей прописки в дополнительном офисе страховщика или банка, а передается в главный офис по юридическому адресу, т. е. если вы написали заявление в отделение Сбербанка в вашем регионе, то сначала его примет банк, а после отправит посредством почты в центральный офис страховой компании, который чаще всего расположен в Москве.

С точки зрения закона, если наступление страхового случая невозможно (поскольку вы выплатили кредит, то и рисков никаких нет), действие договора с обслуживающей страховой компанией прекращается раньше установленного полисом срока.

По каким видам страховки можно получить возврат

При получении кредита, в зависимости от его вида, могут оформляться различные виды страховки. Они могут быть обязательными и добровольными, и распространяться на ответственность заемщика перед банком, а также залоговое (приобретаемое по кредиту) имущество.

К обязательным видам относятся:

- ОСАГО при оформлении автокредита . Сделать возврат по ОСАГО возможно только в случае продажи авто или смерти владельца, и досрочное погашение долга перед банком не является веским основанием для расторжения договора.

- Банк имеет законное право обязать вас оформить полис КАСКО , но после возврата долга он перестает быть обязательным и расторгнуть договор со страховой компанией, чтобы вернуть оставшуюся часть денег можно.

- Аналогично банк может навязать страхование недвижимости по договору ипотеки , которое после выплаты кредита также может быть расторгнуто.

Необязательными видами страхования считаются:

- Страхование различных финансовых рисков (невыплаты кредита заемщиком);

- Полис страхования жизни и здоровья;

- Страховка от непредвиденной потери работы заемщиком;

- Титульное страхование (при лишении заемщика залогового имущества третьими лицами).

По всем необязательным видам страхования может быть осуществлен возврат страховки, не только после досрочного погашения, но и полностью в процессе выплаты кредита.

Как рассчитать сколько денег могут вернуть по страховке

Компания, выдавшая полис, имеет право на часть средств, пропорционально реальному сроку действия кредитного договора (в течение которого вы погашали долг), а застрахованное лицо на сумму, распределяемую на остаточный период действия полиса. При этом возвращенные средства не облагаются налогом.

При оценке сколько можно вернуть изначально рассчитывается стоимость одного дня страховки. Она умножается на количество дней, оставшихся с момента подачи заявления на прекращение услуги страхования. Из этой суммы СК может удержать уже выплаченные вам компенсации по произошедшим страховым случаям, а также комиссию за обслуживание, которая может достигать 30%.

Пример : Вы оформили кредит на 1000 дней и стоимость страховки по нему составила 200 000 рублей. Цена одного дня страховки 200 рублей. Вы вернули кредит и подали заявление на получение компенсации спустя 600 дней. В период погашения долга банку СК выплатила 50 000 рублей по страховому случаю. При этом обслуживание страховки составляет 20%. В этом случае вы получите: ((200*400)-50000)*80/100=24000 рублей.

В реальной практике все может оказаться намного сложнее. Так, например, при предоставлении кредита Сбербанк предлагает заключить договор добровольного страхования, который является коллективным. В этом случае банк выступает посредником, взимая с вас дополнительную комиссию. В этом договоре оговаривается возможный возврат банком страховки при досрочном погашении кредита , размер которого рассчитывается не из общей стоимости страховки, а только из 57,5% от этой суммы.

Когда может быть получен отказ

Возврат страховки при досрочном погашении кредита может быть отклонен, если пункт, опровергающий такую возможность, указан в договоре, заключенном с СК или банком. Наличие подобного пункта не является нарушением прав, а потому важно не только изучить договор еще до начала процедуры погашения долга, но и обратить внимание на это условие в момент его заключения.

Важно знать, что сама СК может дать отказ по выплатам, основываясь на том, что в договоре нет пункта, описывающего возможность возврата. Такое положение также предусмотрено законом, но оно очень легко оспаривается в суде. А потому, такой ответ СК это скорее лишь хитрость, направленная на то, чтобы вы отказались от своих притязаний на компенсацию.

Невозможен возврат страховки, если на протяжении ее срока действия произошел страховой случай с полной выплатой пострадавшей стороне страховой премии, оговоренной полисом.

Как выполнить возврат страховки по кредиту при досрочном погашении

Помимо самого страхового договора, прежде чем начинать сложную процедуру возврата, необходимо прочесть правила страхования, которые предусматривает ваша СК. Если вам их не предоставили при оформлении полиса, вы можете сделать запрос страховщику или банку, а также поискать в интернет сети или на официальном сайте страховщика. Внимательно изучите все моменты, касающиеся условий, на которых может быть прекращен договор, особенно пункты, относящиеся к вопросам досрочного возврата кредита.

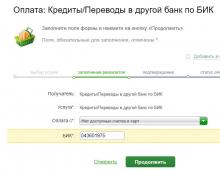

В большинстве случаев, особенно если страховка осуществлялась банком на правах представителя СК, заявление на возврат средств подается банку вместе с заявлением на досрочное погашение вашего займа. В нем должно быть обоснование возврата средств и способ получения выплаты (номер банковского счета). Когда банк снимает с себя полномочия вы должны обратиться непосредственно в СК. При этом очень важно не расторгать договор со страхователем преждевременно, поскольку это может снять с него обязательства по возврату.

Вместе с заявлением необходимо предоставить следующие документы:

- кредитный договор с банком (оригинал и копия);

- копию договора со страховой компанией;

- паспорт застрахованного лица;

- документ о снятии обременения с застрахованного имущества;

- справку из банка о том, что кредит погашен досрочно.

Сроки подачи заявления не должны превышать дату завершения действия договора с СК. А потому лучше обращаться как можно раньше (до 30 дней). Сроки возврата средств страховщиком согласно правилам, не должны превышать 10 дней, однако на практике это редко соблюдается и может продлится до нескольких недель.

Чтобы избежать выплат, СК может намеренно не принимать заявление и затягивать с решением. В этом случае наиболее верным способом успеть подать заявку в срок будет отправка документов ценным письмом с обратным уведомлением о получении, которое станет веским доводом в суде. Для ускорения движения дела, перед доведением его до суда, поможет отправка жалобы на организацию в ЦБ России. Если реакции не последует, подается заявление в суд на выбор заявителя - по месту жительства или оформления кредита.

Таким образом ответ на достаточно сложный вопрос, возвращается ли страховка при досрочном погашении кредита, зависит от множества независимых факторов. Некоторым удается сделать это в кратчайшие сроки, просто написав заявление, а другие, рассчитав возможную величину компенсации, отказываются от этой идеи, не желая тратить время и силы на судебные разбирательства.

Одним из условий снижения ставки по ипотеке является оформление страхового полиса. Он может быть заключен как при получении кредита, так и в сторонней организации, и включает в себя страхование жизни и здоровья заемщиков, его трудоспособности, а также объекта ипотеки. Страховка имеет достаточно высокую стоимость, которая, тем не менее, может быть возвращена. Рассмотрим, как можно вернуть страховку по ипотеке.

Ипотека – кредит под залог недвижимого имущества. Сегодня она может быть оформлена на квартиру, на частный дом, на нежилую собственность. Ставки по займу с обеспечением гораздо ниже стандартных, и сегодня можно получить кредит от 9% годовых.

Для получения пониженной ставки предлагается оформить страховку. Она включает в себя:

- защиту финансовых интересов заемщика от потери работы;

- защита от несчастного случая;

- защита имущества от гибели.

Поскольку имущество при ипотеке оформляется в залог, оно является временной собственностью банка. Поэтому кредитное учреждение хочет застраховать себя от возможных потерь, оформляя страховку имущества от пожаров, несчастных случаев и прочих рисков. При наступлении такого события выплачивать кредит за заемщика будет страховая компания.

Благодаря оформлению страховки снижается ставка по кредиту. Это выгодно, если займ оформляется на длительный срок.

Обычно требуется полис на весь период ипотеки, но есть банки, принимающие краткосрочные полиса – на 1-3 года. В любом случае, перед оформлением необходимо убедиться что выгоднее: взять ипотеку по повышенной ставке или же снизить процент, оформив страховку.

Страховка по российскому законодательству является дополнительной добровольной услугой, и банк не может обязать заемщика оформить ее. Но суть в том, что заявки со страховкой оформляют охотнее. Если у клиента первоначальный взнос составляет 40-50% от суммы, то смысла в страховке нет, только если действительно хочется защититься от возможных последствий.

Можно ли вернуть страховку по ипотеке в Сбербанке

Отказаться от заключения страхового полиса можно в следующих случаях:

- при подписании договора займа, если в страховке нет особой нужды;

- в течение 14-30 дней после оформления договора и полиса в самом банке либо в страховой компании;

- при досрочном погашении займа за оставшийся период.

Если страховой полис все-таки оформлен, от него можно отказаться, обратившись в страховую компанию. Это законное право страхующегося в возврате собственных средств. Поскольку страховка является продуктом, то к ней применим закон «О правах потребителей», который предусматривает возможность вернуть товар в течение 14 дней после приобретения.

Некоторые страховые компании позволяют сделать это в течение 30 дней . Деньги возвращаются на счет заемщика. Для этого можно написать заявление с просьбой перевести остаток на счет ипотечного кредита, либо вывести средства на пластиковую карту.

Если страховая компания не хочет возвращать средства, а сумма за страховку превышает несколько десятков тысяч рублей, то решить проблему можно через суд. Суд всегда идет навстречу заемщику. Судебные расходы оплачивает проигравшая сторона.

При досрочном погашении кредита страховка списывается, но только при условии полного расчета.

Итак, можно ли вернуть страховку по ипотеке? Можно, но для этого необходимо соблюдать сроки . Также, если кредит выплачен досрочно, то деньги за страховку должны быть выведены со счета страховой компании в течение 10 дней.

Способы возврата страховки

Чтобы вернуть средства от страховки, необходимо обратиться с заявлением в сам банк (если он реализует страховые пакеты), либо в страховую компанию. Второй вариант предпочтительнее, поскольку позволяет решать вопросы не через посредника и получать только достоверную информацию.

При досрочном расторжении договора, заявление на возврат страховки пишется в офисе банка и прикладывается к досье клиента. Например, в Сбербанке страховка оформляется на весь срок займа, поэтому ее возврат при досрочном расторжении достаточно распространен. Отметим, что деньги возвращаются по заявлению клиента, так как полис заключен в страховой компании и по сути отношения к кредиту не имеет, он только лишь защищает финансовые интересы при наступлении страховых случаев.

Кстати, есть возможность получить налоговый вычет с полученных сумм. Так, ипотека и начисленные по ней проценты по идее облагаются налогом на доходы физических лиц (НДФЛ), а, следовательно, вычет в размере 13% можно вернуть через налоговую инспекцию. Для этого нужно заполнить декларацию в стандартном режиме и подать документы в Налоговую. Сегодня процедура производится и в электронном виде.

Вернемся к страховке. Вернуть ее спустя год после получения кредита тоже можно, но будет уже сложнее. А после выплаты кредита – и вовсе невозможно, поэтому обращение в банк должно быть своевременным. Поэтому при подписании договора необходимо тщательно его изучить. И не только договор кредита, но и договор на страховку.

Порядок возврата

Порядок возврата практически всегда одинаков.

Стоит помнить, что банк, чаще всего, не страхователь, а лишь посредник по продаже страхового продукта, поэтому за возвратом нужно обращаться в страховую компанию.

По закону она имеет право отказать в выплате при досрочном расторжении договора . Все нюансы приведены в договоре.

Если страхователем является сам банк, то обратиться с заявлением можно и к нему. Рассмотрение заявки длится не более 10 дней, после чего клиенту отправляется ответ. Если банк отказывается выплачивать деньги, то можно обратиться в Роспотребнадзор по делу о нарушении прав потребителей, в частности, о навязывании дополнительных услуг, не приобретение которых повлечет негативные последствия в виде отказа в кредите.

Заявление или претензия обязательно составляются в двух вариантах. Один экземпляр остается у страхователя, а второй – у клиента. Допускается отправка документов почтой или службой доставки.

В любом случае, перед тем, как подать иск, нужно внимательно изучить условия договора, поскольку если подпись клиента на нем стоит, значит, заемщик согласен со всеми пунктами.

Вопросы страховки по ипотечному кредиту сегодня достаточно распространены. Заемщик должен знать одно – вернуть деньги за страховку реально. При невыполнении обязательств страховой компанией вернуть деньги можно в судебном порядке. В данном случае перед подачей иска стоит предусмотреть его необходимость, поскольку судебные издержки предполагают оплату пошлины, а если страховой полис стоит 2000 руб., то нет смысла начинать судопроизводство.

Недавно были приняты законодательные поправки к статье гражданского кодекса «О потребительском кредите», которые сделали страхование обязательным при оформлении ипотечных ссуд. Без подписания данного договора заемщик ипотеку просто не получит.

Но вот вопрос: как вернуть деньги за страховку, остается открытым. По логике вещей, которой руководствуются многие клиенты банковских учреждений, страховые взносы осуществлялись своевременно, но страхового случая не наступило. Деньги ушли в никуда?

Так как и страховщики, и банкиры об этом умалчивают, заемщики часто упускают шанс своевременно потребовать возврата суммы взносов, уплаченных по страховому договору. И тем более не знают можно ли вернуть страховку после погашения ипотеки.

ИМЕЙТЕ В ВИДУ: Возврат страховки по ипотеке возможен только тогда, когда ипотека была закрыта досрочно.

Можно ли вернуть страховку при досрочном погашении? Можно, если закрытая ипотека расторгает отношения клиента и банка, в то время как договор со страховой компанией продолжает действовать. В этот момент клиент может оформить возврат страховки при досрочном погашении ипотеки и воспользоваться возможностью вернуть уплаченные средства.

Выплаты после погашения ипотеки: страховка и налоговый вычет

А теперь поговорим о том, как вернуть страховку после выплаты ипотеки и в каких случаях существует возможность получить деньги от страховой компании.

Для начала, нужно точно знать – от каких рисков страховался клиент при оформлении ипотечной ссуды.

Обычно на весь срок действия ипотечного займа банки предлагают застраховать риск утраты права собственности или повреждения объекта. Банки активно предлагают дополнительные опции, такие, как:

- риск утраты жизни;

- риск потери трудоспособности;

- риск потери работы.

Договора по ним заключаются на срок не более 3 лет, и регулярно переоформляются. Оплата услуг СК производится раз в год. Если ипотека была закрыта досрочно, а договор продолжает действовать – остается возможность вернуть средства.

Заемщику нужно внимательно изучить договор со страховой организацией, чтобы уточнить срок его действия. На основании этих данных будет понятно, возможен ли в его случае возврат страховки. Часто возникают трудности при попытке вернуть деньги за страхование объекта, в то время как по дополнительным опциям возвраты производятся чаще.

Так же, после выплаты ипотеки, клиент может вернуть деньги с помощью налогового вычета. Этот метод подходит только для граждан, отчисляющих налоги по форме 2-НДФЛ (работающих по найму).

Возврат средств производится в размере 13% от суммы выплаченных процентов по займу, данная сумма не должна превышать 3 000 000 рублей. В нее включены так же и уплаченные страховые взносы.

ВАЖНО! Для получения налогового вычета досрочно закрывать ипотечный займ не требуется.

Это те два варианта, на которые может рассчитывать человек, если выплатил ипотеку.

Условия возврата средств

Итак, вы погасили ипотеку досрочно, и теперь хотите вернуть страховку.

Итак, вы погасили ипотеку досрочно, и теперь хотите вернуть страховку.

Для этого вам потребуется подготовить ряд документов, и отправиться с ними в вашу страховую компанию.

Хотелось бы сразу заметить, что в большинстве случаев страховщики очень не любят выплачивать деньги, и может потребоваться обращение к юристам, специализирующимся на данных вопросах.

Итак, ваши действия:

- внимательно прочитать договор со страховой, убедиться, что в нем нет пункта о невозможности возврата средств при досрочном расторжении;

- подготовить пакет документов, включающий в себя: договор с СК, ипотечный договор, уведомление из банка о полном досрочном погашении ссуды, квитанции, подтверждающие оплату страховых взносов, заявление по установленному образцу;

- отправиться в отделение СК и подать все документы вместе с заявлением (желательно после закрытия ипотеки этот вопрос сильно не откладывать!);

- дождаться решения, в случае необоснованного отказа в возврате денег – обратиться в суд, или к юристам.

Для получения налогового вычета порядок действий будет несколько иным. Во-первых, такого рода заявления принимаются ФНС только в конце отчетного периода (конец года). Во-вторых, только от работающих по найму граждан, как говорилось выше.

Список документов вы можете узнать на сайте вашей налоговой службы или при обращении в отделение.

Как действовать – самому или через юристов?

Наиболее актуальный вопрос для тех, кто собирается вернуть деньги, уплаченные в счет страховки – как вернуть страховку по ипотеке? Самостоятельно, или обратиться в специализированные юридические конторы?

По факту, более оптимален второй вариант – особенно если сумма страховых выплат была немалой. Необходимо только подобрать контору с большим опытом работы в данной сфере, и с хорошими отзывами.

Недостаток заключается в том, что работу юристов придется оплачивать. Но если вы не гуру взаимодействия со страховщиками, и чувствуете себя неуверенно в вопросах написания заявлений, претензий и исков – то лучше действовать через посредника.

Самостоятельно вернуть страховку за ипотеку получается у одного из трех россиян, и чаще всего сложности возникают из-за незнания законов и отсутствия практики общения с СК.

Самостоятельно вернуть страховку за ипотеку получается у одного из трех россиян, и чаще всего сложности возникают из-за незнания законов и отсутствия практики общения с СК.

Не будем утаивать, обычно любых выплат добиться от страховщиков сложно.

Если вы все же хотите действовать самостоятельно, стоит внимательно изучить страховой договор и законодательный акты, касающиеся порядка возврата страховых премий и общего порядка работы компаний, занимающихся этими услугами.

Как видите, процедура возврата страховки после погашения ипотеки имеет достаточно нюансов, часто требует вмешательства опытных юристов, но при этом вполне возможна. Особенно, если на кону стоит значительная сумма средств.

Поэтому имеет смысл не откладывать обращение в СК, если вы недавно досрочно закрыли кредит. Как говорится: «Время-деньги». В данном случае – ваши деньги.